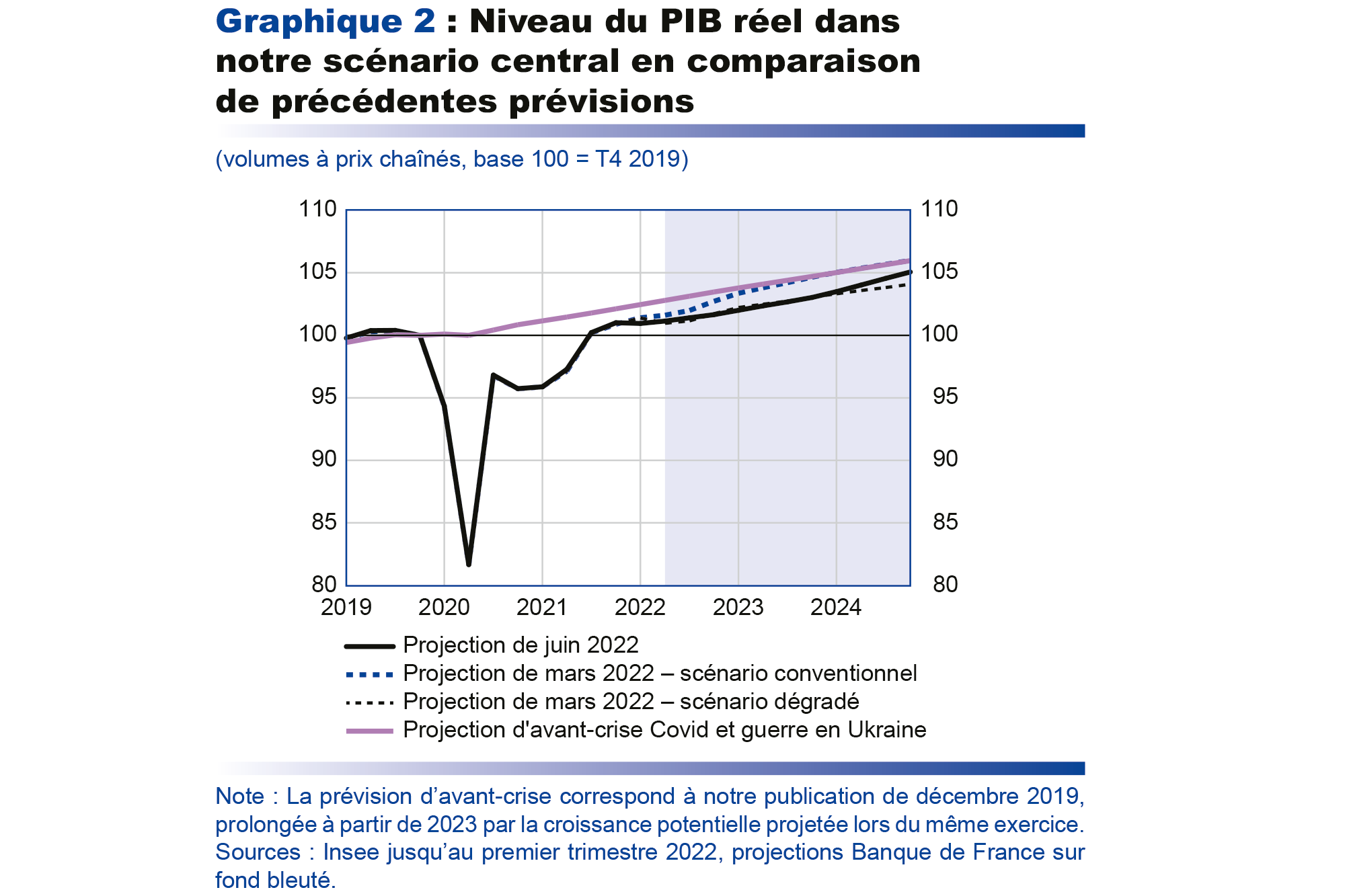

▪ Le contexte de la guerre en Ukraine, et les fortes tensions sur les marchés des matières premières ainsi que sur les chaînes de valeur internationales, créent un environnement difficile. Ces chocs nous conduisent à revoir à la hausse l’inflation et à la baisse l’activité, de façon plus marquée qu’en mars.

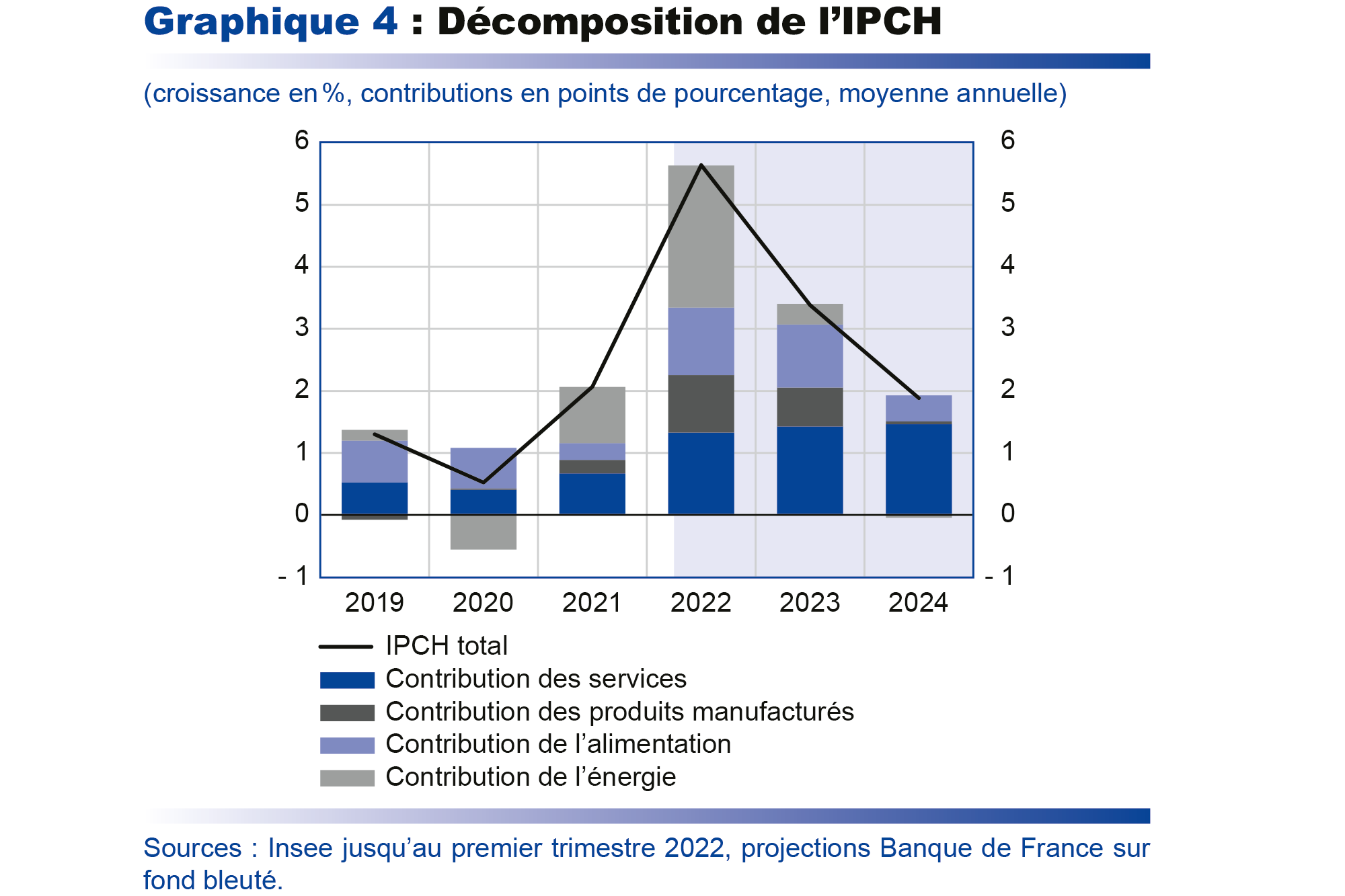

▪ L’inflation en France serait en conséquence élevée en 2022 et en 2023. La dynamique des prix de l’énergie serait la première source de cette forte hausse des prix, d’autant que nous supposons conventionnellement que le bouclier tarifaire ne serait pas prolongé au-delà de la fin de cette année. Elle serait également nourrie dans les prochains trimestres par les produits alimentaires et les biens manufacturés. Ensuite, l’inflation totale et sa composante hors énergie et alimentation reviendraient autour de 2 % dans notre scénario central au cours de 2024, soit l’objectif de l’Eurosystème, un rythme proche de celui de la période 2002-2007.

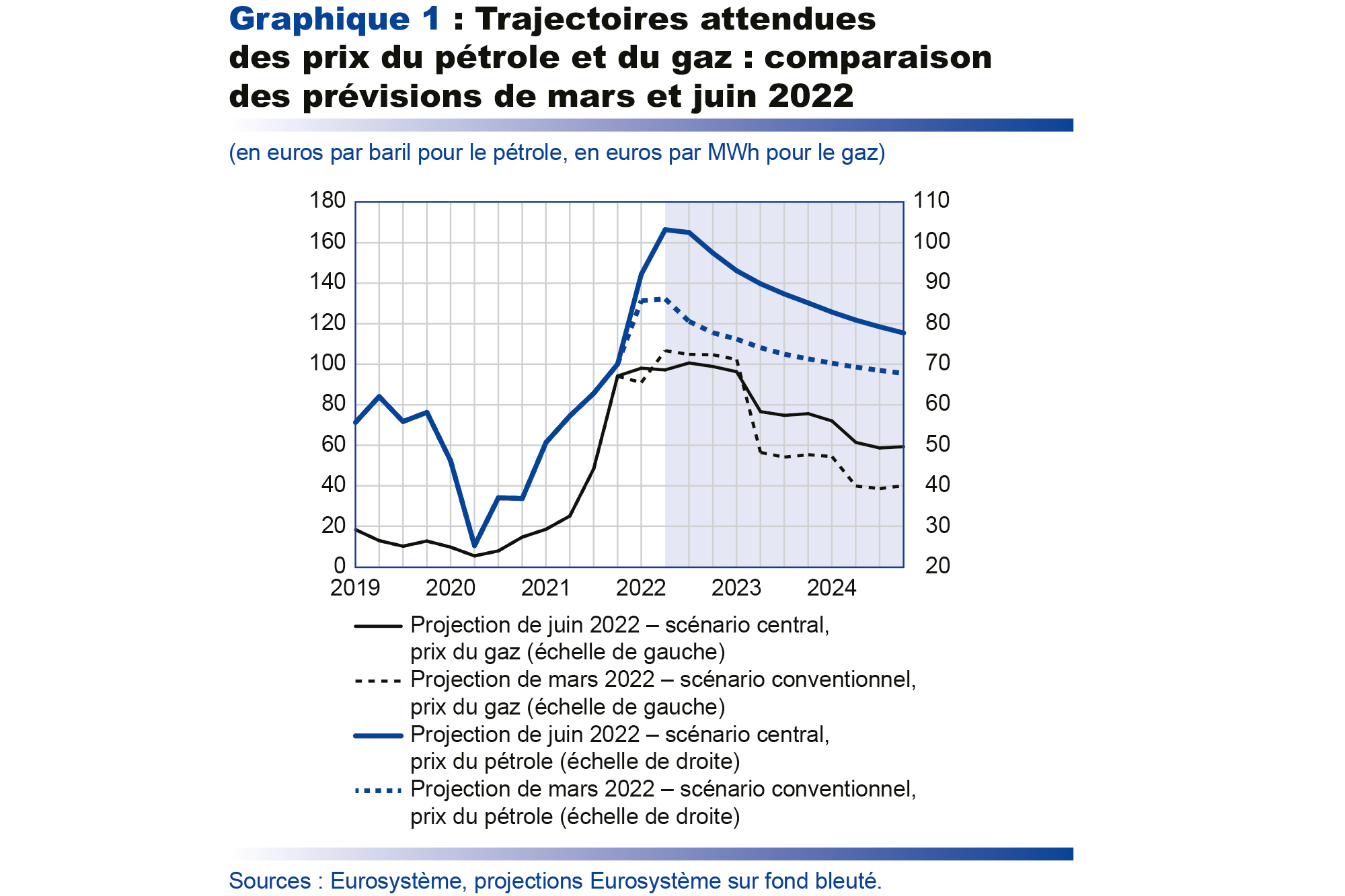

▪ En 2022, l’activité ralentirait à 2,3 % en moyenne annuelle si l’on prend mécaniquement en compte la révision des comptes trimestriels passés publiée par l’Insee le 31 mai dernier (et à 2,7 % avant cette révision). La croissance serait affectée par le niveau actuel de l’inflation qui pèse sur le pouvoir d’achat, et par la détérioration de la conjoncture économique internationale ainsi que par le contexte géopolitique très incertain qui dégrade la confiance de tous les agents économiques. À court terme, notre scénario central inscrit un ralentissement prononcé sur les quatre trimestres de 2022, même si la baisse du PIB du premier trimestre ne se prolongerait pas. Ensuite, en 2023, la croissance du PIB serait de + 1,2 % en moyenne, du fait d’une certaine persistance des chocs actuels, et aussi, par hypothèse conventionnelle retenue ici, de la fin de la partie temporaire des mesures prises pour soutenir l’économie en temps de crise. Mais, en 2024, une fois les chocs passés, la croissance retrouverait un rythme plus soutenu, à + 1,7 % en moyenne, avec une demande intérieure assez vigoureuse. Dans ce contexte, l’emploi résisterait globalement assez bien, et le taux de chômage avec une hausse modérée resterait à des niveaux historiquement favorables.

▪ Le déficit public serait affecté par l’activité économique, mais aussi en 2022 par les mesures de soutien au pouvoir d’achat. Avec nos hypothèses actuelles, le déficit public s’améliorerait, mais resterait légèrement supérieur à – 3 % du PIB en 2024. En conséquence, la décrue de la dette publique amorcée en 2021 marquerait le pas en fin d’horizon de projection.

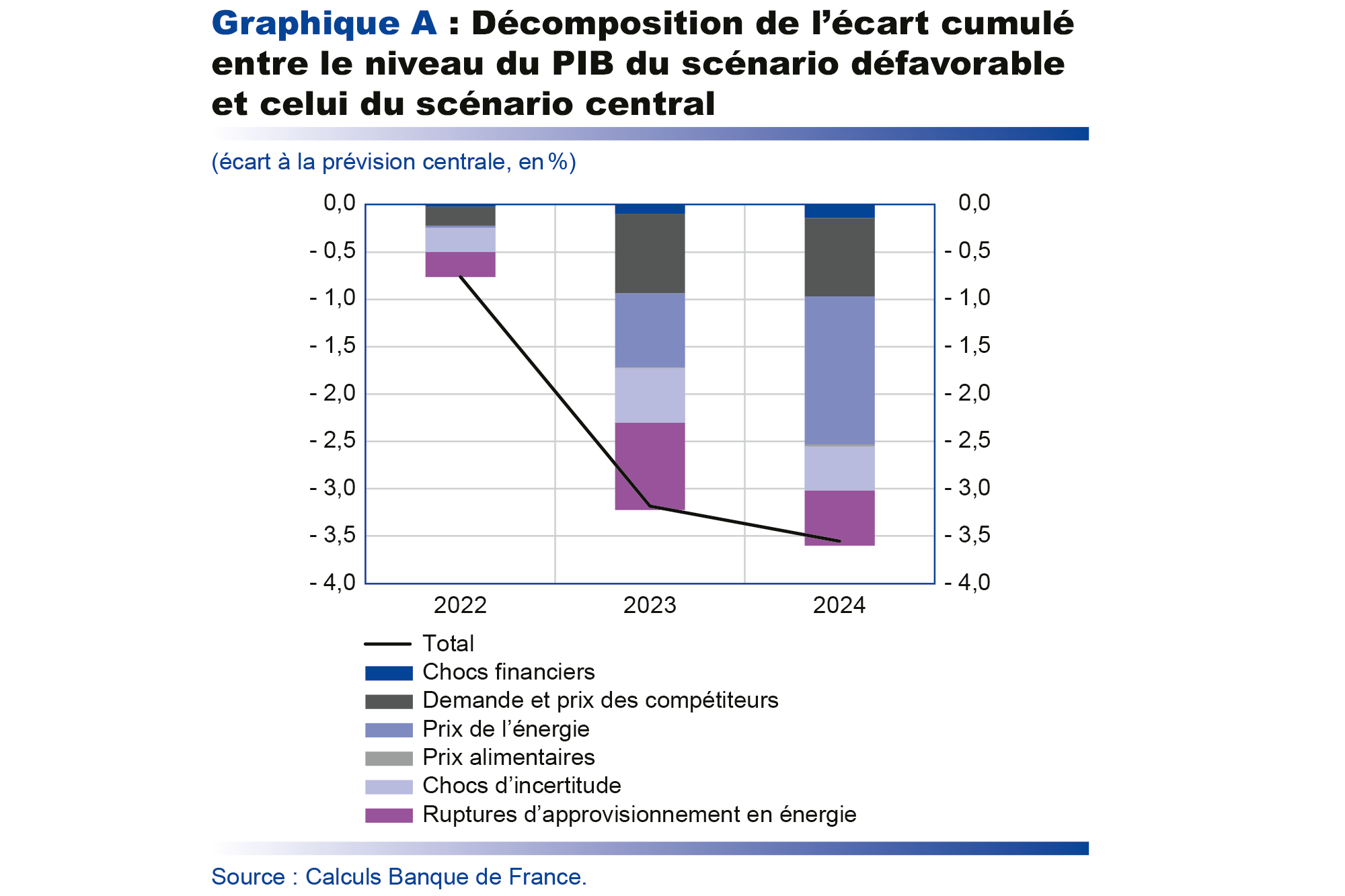

▪ Au regard du haut degré d’incertitude, nous présentons aussi un scénario défavorable dans lequel des risques supplémentaires se matérialiseraient, dont des tensions beaucoup plus marquées sur les prix de l’énergie et de l’alimentation. Alors que nous ne préjugions pas des probabilités respectives des deux scénarios « conventionnel » et « dégradé » en mars, la variante défavorable présentée ici doit s’interpréter comme un risque par rapport à notre scénario central, jugé à ce stade plus probable. La croissance serait dans cette variante nettement réduite en 2022, et le PIB reculerait de – 1,3 % en 2023 avant que la croissance se rétablisse partiellement, à + 1,3 % en 2024. Les chocs sur les prix des matières premières se traduiraient aussi par une inflation supérieure à 6 % en 2022 et 2023, suivie d’un repli plus marqué de l’inflation en 2024 au vu du contexte économique très dégradé dans ce scénario. La dette publique subirait dans ce contexte un net choc à la hausse, même à politique budgétaire inchangée.

Après une année 2021 marquée par un net rebond de l’activité, les conséquences économiques de la guerre en Ukraine affaibliraient la reprise post-Covid

L’année 2021 a été marquée par une activité particulièrement dynamique à partir du printemps, se traduisant par une croissance annuelle forte, dans un contexte de levée des restrictions sanitaires qui pesaient particulièrement sur l’activité en 2020. Sur la deuxième partie de l’année, des tensions sur les prix des matières premières et des difficultés croissantes d’approvisionnement sont cependant graduellement apparues, en lien avec la forte reprise économique dans l’ensemble des économies à la suite des confinements mis en place pour faire face à la pandémie. Ces difficultés se sont nettement accentuées au début de 2022 avec le déclenchement de la guerre en Ukraine, ainsi qu’avec le rétablissement de mesures de confinement dans certaines régions de Chine.

Ainsi, au premier trimestre 2022, selon les résultats détaillés des comptes nationaux trimestriels publiés le 31 mai par l’Insee, le PIB a fléchi, en baisse de – 0,2 % (cf. encadré 1), traduisant notamment un recul marqué de la consommation des ménages (– 1,5 %) et des exportations moins dynamiques qu’attendu. Au deuxième trimestre, selon les informations conjoncturelles provenant des enquêtes de la Banque de France, la croissance serait positive de l’ordre de ¼ de point : certains secteurs des services (notamment l’hôtellerie-restauration) profiteraient de la suppression des dernières restrictions sanitaires et de la reprise du tourisme y compris étranger, tandis que l’amélioration de l’activité dans l’industrie et le bâtiment serait un peu freinée par les difficultés d’approvisionnement et le renchérissement des coûts de production.

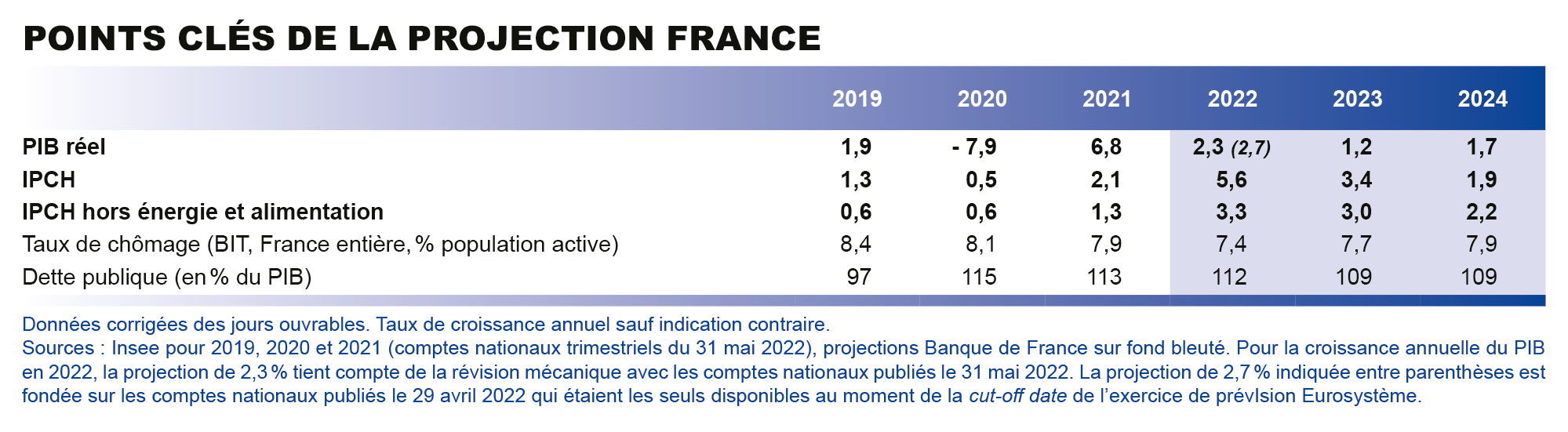

L’activité resterait modérée sur la deuxième partie de l’année 2022, affectée notamment par la hausse des prix de l’énergie et des matières premières alimentaires et par l’évolution de la conjoncture internationale. Les hypothèses relatives aux prix des matières premières et à l’environnement international de l’Eurosystème, arrêtées le 17 mai 2022, supposent, d’une part, un prix du baril de Brent à 105,8 dollars en moyenne en 2022, soit une forte révision à la hausse par rapport au prix de 93 dollars qui était anticipé dans notre scénario conventionnel de mars (cf. graphique 1). Nous prenons en compte à travers cette hausse du prix du Brent les anticipations de marché d’un embargo graduel de l’Union européenne sur le pétrole d’origine russe, mais ne considérons pas dans notre scénario central que cela donnerait lieu à un durcissement marqué des contraintes d’approvisionnement en énergie étant donné la possibilité de substitution entre différentes sources d’approvisionnement pour le pétrole. Au renchérissement du prix du pétrole brut s’est ajoutée une augmentation récente des marges de raffinage et de distribution, en particulier sur le diesel majoritairement importé de Russie, que nous prenons aussi en compte. Par ailleurs, la demande des pays partenaires de la France connaîtrait une nette dégradation : sa croissance est révisée à la baisse d’environ 1 et 1 ½ point en 2022 et 2023, par rapport au scénario conventionnel que nous avions publié

en mars.