Document de travail n°661 : Interconnexions financières globales : Une évaluation non linéaire du canal de l’incertitude

Les effets de l’incertitude sur l’économie mondiale sont maintenant très largement reconnus par les décideurs de politique économique, mais ses effets sur le système financier international sont encore mal compris. Dans cette étude, nous cherchons à évaluer l'impact de l’incertitude sur les phénomènes de connexion entre les marchés financiers internationaux. Pour ce faire, nous étendons à un cadre non-linéaire la mesure d’interconnexion proposée par Diebold et Yilmaz (2009) via l’estimation d’un modèle VAR à changements de régimes, dans lequel les régimes dépendent d’un seuil d’incertitude. Nos résultats mettent en évidence qu’un niveau élevé d’incertitude tend à renforcer la connexion entre les marchés actions internationaux. D’un point de vue économique, ce résultat suggère qu’en présence d’une incertitude élevée, un choc financier négatif en provenance d’un pays aura tendance à se propager plus largement et plus fortement à l’ensemble du système financier international.

Par Candelon Bertrand, Ferrara Laurent, Joëts Marc

La diffusion d'une crise financière est l'une des plus grandes craintes des autorités financières internationales. La dernière crise financière mondiale a montré clairement que l'examen des institutions financières isolément donne une évaluation incomplète et trompeuse de l'impact des chocs sur le système financier. En effet, même un pays dont les fondamentaux macroéconomiques sont solides peut être frappé par un choc financier négatif provenant d'autres pays et connaître de graves turbulences financières.

A cet égard, une littérature économique récente s'est penchée sur la contagion financière sous forme de réseaux en examinant soit les accords contractuels entre banques, soit les mouvements boursiers (voir Braverman et Minca 2014, Acemoglu et al. 2015, entre autres). Dans cette littérature, les réseaux financiers s'établissent principalement entre banques ou fonds communs de placement et sont souvent considérés comme auto-organisés sans tenir compte de l'influence de forces extérieures. Un autre volet de la littérature, sans utiliser aucune structure de réseau explicite, tente d'analyser les canaux par lesquels les perturbations financières risquent de se propager dans le monde. Par exemple, Glick et Rose (1999) et Weber et van Rijckenghem (2001) soulignent le rôle du canal commercial et des flux financiers. D'autres études ont également souligné que l'incertitude constitue également un canal pour la connectivité des marchés (voir Kaminsky et Reinhart 2000, Rigobon et Wei 2003, Kannan et Köhler-Geib 2009). Ils montrent que la contagion financière est plus rapide et plus forte lorsqu'elle n'est pas anticipée par les marchés financiers.

Notre étude vise à combler le fossé entre la littérature sur l'incertitude et celle sur la connexité. D'une part, nous évaluons la connectivité entre les marchés financiers internationaux au moyen d'une approche en réseau. D'autre part, nous examinons l'incertitude en tant que canal potentiel qui façonne les interconnexions entre les marchés. Notre cadre empirique s'appuie sur l'approche réseau développée par Diebold et Yilmaz (2014) pour mesurer la connectivité des actifs financiers, basée sur la décomposition de la variance des prévisions h-step-ahead dans un modèle VAR. En guise d'innovation, nous proposons une version non linéaire de cette approche en implémentant un modèle Threshold-VAR (TVAR) qui permet d'envisager un ensemble différent de paramètres en fonction des valeurs d'une variable de transition observée. Nous supposons en outre que l'incertitude est la variable de transition qui régit les changements de paramètres dans le modèle VAR. Nous appliquons cette approche à un ensemble d'indices boursiers mensuels pour 13 grands pays (les États-Unis, le Royaume-Uni, 7 pays européens et 4 marchés émergents) au cours des 20 dernières années.

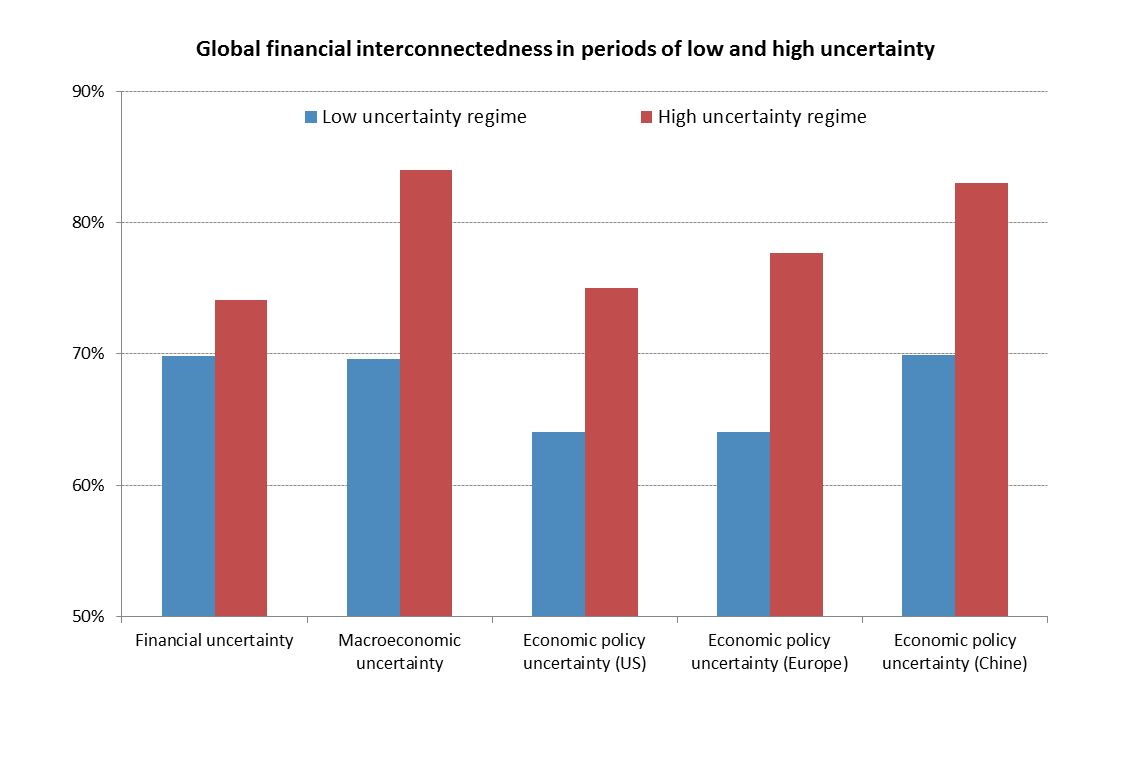

Certains faits saillants ressortent de nos résultats empiriques. Premièrement, l'analyse standard linéaire de Diebold-Yilmaz révèle qu'il existe un lien assez fort au sein des marchés boursiers mondiaux. Ce degré élevé de connectivité est principalement alimenté par les retombées financières des économies avancées, les États-Unis en étant le principal moteur, tandis que les pays émergents semblent beaucoup moins interconnectés financièrement. En outre, bien que la Chine soit souvent considérée comme un chef de file régional, nos résultats ne confirment pas l'opinion selon laquelle elle est un moteur mondial de l'interconnexion financière, du moins au cours de la période considérée. Ensuite, en tenant compte de la non-linéarité, nous obtenons que le degré de connectivité au sein du système financier mondial est plus fort lorsque l'incertitude est élevée, et inversement (voir figure). Cette constatation est étayée, quelle que soit l'approximation de l'incertitude utilisée. Deuxièmement, au sein du système linéaire de 13 pays, nous identifions les États-Unis et le Royaume-Uni comme des donneurs nets au système; la Chine et l'Allemagne sont plutôt neutres, tandis que tous les autres pays sont des récepteurs nets. Cependant, si l'on tient compte des changements de régime dans l'incertitude, seuls les rôles de l'Allemagne et de la Chine deviennent ambigus, selon la nature de l'incertitude.

Ces résultats peuvent avoir des implications pratiques potentielles. Premièrement, il peut être utile pour les autorités de réglementation financière de mieux évaluer les caractéristiques potentiellement contagieuses (et donc systémiques) d'une crise particulière en intégrant un suivi des mesures d'incertitude. En outre, les résultats appellent fortement les autorités de réglementation et les autorités financières à mettre en œuvre des politiques adéquates pour limiter l'incertitude. Par exemple, les réglementations financières destinées à garantir la stabilité du système bancaire réduisent l'incertitude et sont donc susceptibles de limiter la transmission d'une crise. Il est également possible de réduire l'incertitude en maintenant des règles prédéterminées ou annoncées à l'avance plutôt qu'en appliquant des politiques discrétionnaires. Au contraire, nous pouvons déduire de nos résultats que le haut niveau d'incertitude de politique économique dans les négociations Brexit est susceptible de constituer un environnement favorable à la propagation plus large d'un choc financier, d'autant plus que le Royaume-Uni a été qualifié de donateur net au système financier mondial.

Télécharger la version PDF du document

- Publié le 24/01/2018

- 47 page(s)

- EN

- PDF (2.72 Mo)

Mis à jour le : 25/01/2018 14:02