Document de travail n°763 : Comment la vulnérabilité financière amplifie-t-elle les chocs immobiliers et de crédit ?

Nous étudions dans ce papier la façon dont la fragilité financière des ménages affecte les chocs immobiliers et de crédit aux États-Unis. Pour cela, nous estimons premièrement un modèle non-linéaire dans lequel les réponses aux chocs dépendent de l’évolution passée de la charge de la dette des ménages, c’est-à-dire de la part de leur revenu qu’ils utilisent pour rembourser leurs dettes. Secondement, nous utilisons des méthodes de restriction de signe pour identifier conjointement un ensemble de chocs financiers et économiques. Nous trouvons que la vulnérabilité financière : i) amplifie les réponses aux chocs immobiliers et ii) rend les réponses aux chocs expansionnistes d’offre de crédit moins persistantes, et même négative à moyen terme. Finalement, durant la première année après le choc, les chocs récessifs ont un effet plus fort que les chocs expansionnistes de même ampleur.

La vulnérabilité financière des ménages peut contribuer à expliquer l'ampleur inhabituelle du ralentissement économique observé pendant la Grande Récession. Lorsque le fardeau de la dette des agents est élevé, les chocs ayant un impact direct sur les conditions financières devraient avoir un impact plus important par rapport au cas où le fardeau de la dette est faible (Kiyotaki 1997).

Dans ce document, nous nous demandons comment la vulnérabilité financière affecte la propagation des chocs sur le logement et le crédit.

Pour répondre à cette question, nous estimons un modèle économétrique sur des données américaines, dans lequel l'impact du choc dépend du niveau de vulnérabilité financière. Pour suivre la vulnérabilité financière, nous utilisons le ratio du Service de la Dette (ci-après DSR pour son acronyme anglais, Debt Service Ratio), c'est-à-dire la fraction du revenu que les ménages utilisent pour rembourser leur dette (payer les intérêts et amortir le capital), en différence de trois ans. Notre modèle comprend des variables réelles, financières et monétaires et, par la méthode de restriction des signes, nous identifions conjointement un large ensemble de chocs structurels : chocs financiers (immobilier, chocs de crédit), chocs monétaires et chocs réels (demande globale, offre globale, chocs d'investissement).

Le choix du DSR est utile à plusieurs égards. Premièrement, le ratio du service de la dette est une mesure de la fragilité financière qui prend en compte trois composantes différentes de la vulnérabilité financière : i) le coût de la dette, lié au taux d'intérêt effectif payé par le ménage moyen ; ii) le stock global de la dette émise par les ménages, iii) l'évolution des revenus des ménages.

Deuxièmement, le DSR informe ex ante sur l'accumulation des risques financiers des ménages , par opposition aux variables qui ne signalent que les difficultés financières actuelles (par exemple, les indicateurs de stress financier) ou les indicateurs de signalisation ex post (par exemple, les périodes de récession du NBER, l'évolution de la production industrielle). À cet égard, la transformation du DSR est largement utilisée dans l'analyse des risques pour détecter l'accumulation de risques financiers dans l'économie, étant donné qu’il est un bon indicateur d'alerte précoce de crise financière.

Le message clé de ce document est que la propagation des chocs financiers dans le cadre de la vulnérabilité financière dépend de l'origine du choc lui-même.

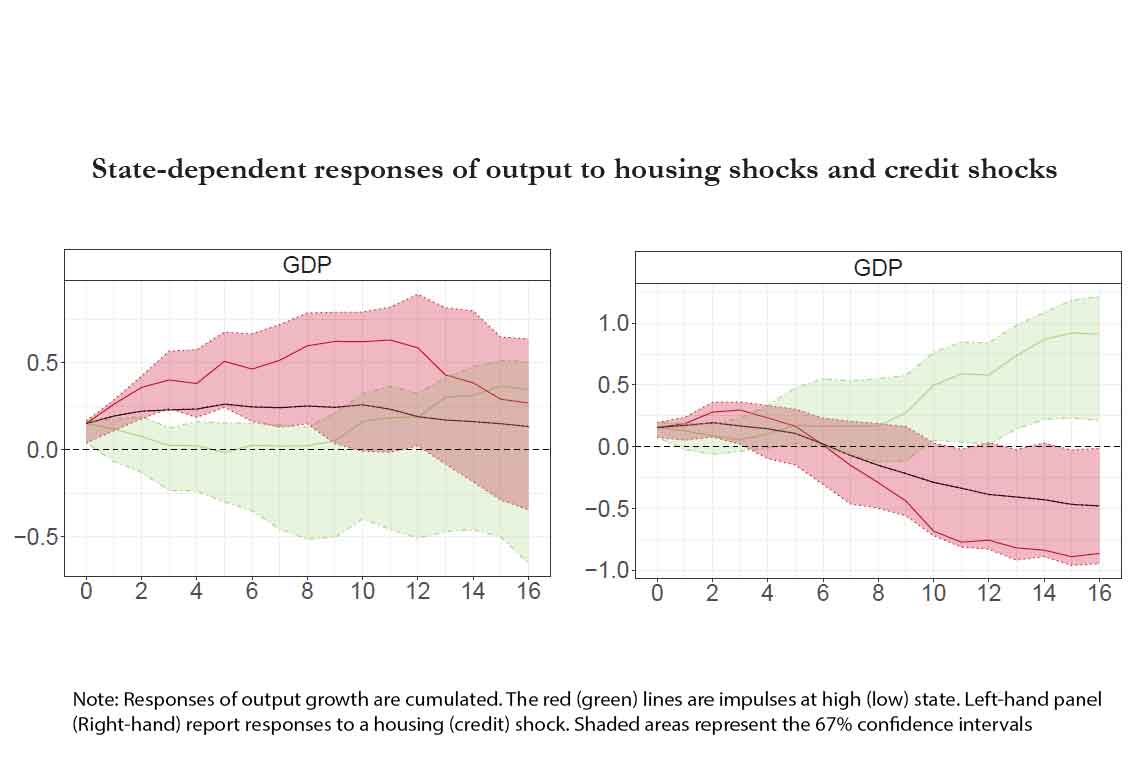

Premièrement, la vulnérabilité financière amplifie l'impact des chocs immobiliers et les rend plus persistants. En cas de vulnérabilité élevée, l'effet sur la production d'un choc immobilier est globalement deux fois plus important que l'effet obtenu dans un modèle linéaire de même spécification. En revanche, dans le cas d'une vulnérabilité faible, la réaction à un choc immobilier de même ampleur n'est pas statistiquement significative. L'amplification due à la vulnérabilité financière peut être lue à la lumière des travaux théoriques qui étudient la présence d'accélérateurs financiers dans l'économie (Kiyotaki 1997). Dans ces modèles, les agents sont soumis à des contraintes d'emprunt et ne peuvent emprunter que jusqu'à une fraction de la valeur de leur collatéral. Si leur collatéral diminue en raison d'un choc, la limite d'endettement diminue également : les agents seront contraints de réduire leur levier et de dépenser moins, ce qui amplifie la fluctuation initiale Ce type de canal semble être plus fort après une forte augmentation du ratio du service de la dette. Une interprétation possible pourrait être que le DSR fournit des informations sur la probabilité de défaillance des ménages, alors que la valeur de la collatéral détermine la perte en cas de défaillance de leur prêt. Lorsque le DSR est élevé, les agents présentent une probabilité de défaut plus élevée, ce qui rend les prêteurs plus sensibles à l'évolution de la valeur de la garantie (c'est-à-dire la perte en cas de défaut).

Deuxièmement, l'effet positif des chocs de crédit est rapidement annulé en cas de vulnérabilité élevée : les chocs de crédit expansionnistes ont un effet négatif sur le moyen terme. Ce renversement de l’effet des chocs de crédit en cas de vulnérabilité élevée est cohérent avec la présence d'un surendettement, qui incite les agents financièrement vulnérables à se désendetter après une période d'expansion de la dette.

Dans une extension de notre modèle de base, nous constatons qu’en cas de vulnérabilité élevée, les chocs récessifs sur l’immobilier et le crédit ont un effet sur la production plus persistants que les chocs expansionnistes.

Dans une autre extension, nous séparons les chocs de demande de crédit des chocs d'offre de crédit. Cette identification permet d'établir que la vulnérabilité financière rend leur effet moins persistants voire négatif à moyen terme, conformément à l'interprétation selon laquelle de telles expansions sont entravées par un éventuel surendettement. Toutefois, cette amplification est nettement plus forte pour les chocs d'offre de crédit.

Ces résultats exigent le suivi de la vulnérabilité financière des ménages afin d'évaluer correctement les effets d'amplification potentiels des chocs financiers. En outre, ils mettent en évidence les effets bénéfiques potentiels des politiques macroprudentielles, pour limiter l'accumulation excessive de la vulnérabilité financière et, par conséquent, réduire la sensibilité de l'économie aux chocs financiers.

Appendix: Robustness exercises for the paper "How does Financial Vulnerability amplify Housing and Credit Shocks?"

- Publié le 20/04/2020

- 12 page(s)

- EN

- PDF (426.28 Ko)

Télécharger la version PDF du document

- Publié le 20/04/2020

- 34 page(s)

- EN

- PDF (2.21 Mo)

Mis à jour le : 20/04/2020 11:54