Évaluation des risques du système financier Évaluation des risques du système financier français - Décembre 2021

Dans ce document:

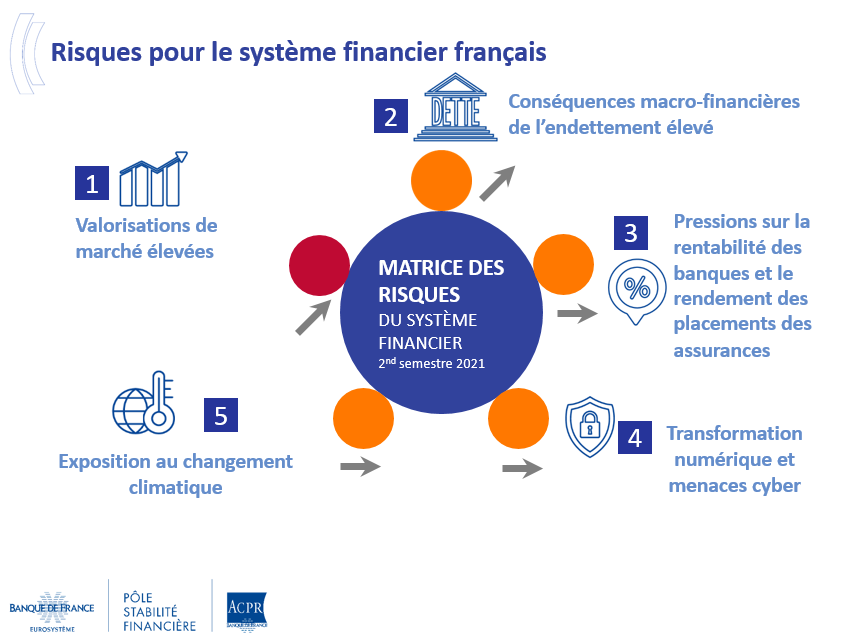

La poursuite de la reprise économique a atténué les risques de court terme pour le secteur financier, notamment au vu de la stabilisation de la situation des entreprises. Néanmoins les vulnérabilités de moyen terme s’accentuent avec le dynamisme du cycle financier, dans un contexte d’incertitude persistante.

L’activité économique mondiale poursuit sa reprise à un rythme soutenu, et notamment en Europe et en France grâce aux plans de relance et au succès des campagnes de vaccination. Le dynamisme de l’économie ouvre la voie à un retrait graduel des mesures de soutien budgétaires et monétaires, qui reste néanmoins sujet à l’incertitude quant à l’évolution de la pandémie et de ses répercussions économiques.

En lien avec le fort rebond de la demande et compte tenu d’une offre contrainte, la hausse des prix de l’énergie ainsi que des difficultés d’approvisionnement ont contribué à l’émergence de pressions inflationnistes plus fortes qu’attendues, mais qui à ce stade sont jugées temporaires en zone euro. Si les anticipations d’inflation restent à ce jour bien ancrées sur la cible de moyen terme de 2%, leur « désancrage » à la hausse entraînerait une hausse des taux d’intérêt de marché qui détériorerait les conditions financières. Ces dernières restent cependant actuellement très favorables au financement de l’économie, tant en volume qu’en prix: la croissance du crédit bancaire reste soutenue à des conditions de taux bas, et les écarts de rendement obligataires par rapport aux titres les plus sûrs demeurent à des niveaux historiquement faibles. Conjuguée à une appréciation des actifs, financiers mais aussi immobiliers, cette dynamique du crédit contribue à la poursuite de la phase haussière du cycle financier français.

Cette dynamique du crédit et des prix d’actifs connaît des développements similaires ailleurs en Europe. En particulier, les primes de risque de crédit des entreprises européennes sont repassées au-dessous de leur niveau d’avant la crise de mars 2020. Certains indicateurs de valorisation boursière pointent un niveau d’exubérance persistant, qui rend les marchés d’actifs risqués vulnérables à une correction brutale pouvant aussi éventuellement déstabiliser des acteurs financiers non bancaires ayant recours au levier de la dette et se propager à d’autres segments de marché.

Les incertitudes pesant sur la situation financière des entreprises non financières se sont réduites au second semestre 2021, même si elles pourraient ressurgir au regard de l’incertitude persistante sur la situation sanitaire. Les derniers mois ont en effet confirmé la stabilité du niveau de la dette nette agrégée des entreprises non financières. Par rapport aux niveaux d’avant crise, la hausse importante de la trésorerie des entreprises intervenue en 2020, et préservée en 2021, s’inscrit en contrepartie de l’augmentation tout aussi marquée de leur dette brute sur la même période. En conséquence, les incertitudes pesant sur la qualité des expositions de crédit des banques se sont également atténuées, permettant aux établissements de crédit de procéder à des reprises de provisions. Toutefois la vigilance reste de mise, tant en raison des incertitudes macroéconomiques que du niveau élevé d’endettement, mais également du fait de la forte hétérogénéité des situations financières entre les secteurs d’activités et même entre les entreprises au sein d’un même secteur.

Dans le sillage de la reprise de l’activité et de la baisse du taux de chômage, la situation financière des ménages paraît dans son ensemble également bien orientée comme en témoigne la diminution du nombre de ménages en situation financière fragile. L’assainissement des conditions d’octroi du crédit à l'habitat, en matière de taux d’effort et de durée des prêts, et sous l'effet de la recommandation émise par le Haut Conseil de stabilité financière en décembre 2019, contribue également à améliorer la soutenabilité de la dette des ménages, essentiellement associée à des emprunts immobiliers. Il reste que le haut niveau d’endettement des ménages continue de représenter une vulnérabilité macro-financière, car il limite leur capacité à maintenir leur niveau de consommation et d’investissement en cas de nouveau choc macroéconomique qui affecterait leurs revenus.

Un chapitre thématique est dédié aux tendances post-covid dans le secteur de l’immobilier résidentiel. Si le dynamisme des prix immobiliers pourrait faire craindre une boucle auto-entretenue, favorisant une hausse du crédit à l’habitat et donc du niveau d’endettement des ménages, il apparaît que : (i) la dynamique des prix n’est pas homogène sur le plan national, avec un effet de rattrapage des prix en dehors des zones urbaines ; et (ii) les ménages sont peu exposés au risque immobilier (et donc à une baisse du prix du bien financé) du fait d’un modèle français de financement de l’habitat dans lequel les crédits sont accordés en fonction des revenus des ménages et non de la valeur du bien. La soutenabilité de cet endettement est donc garantie non pas par la valeur du bien, mais par une évaluation, à l’octroi du financement, des revenus de l'emprunteur qui, grâce aux taux d’intérêt fixes de la quasi-totalité des crédits, bénéficie aussi d’un surcroît de protection face à une hausse des taux d’intérêt. Si la qualité de crédit associée au financement de l’immobilier résidentiel dénote un faible risque pour les établissements de crédit, le contexte de taux bas associé à une concurrence forte sur ce segment d’activité bénéficie aux ménages, mais il a aussi eu tendance à compresser les marges bancaires.

Du fait du soutien budgétaire massif à l’économie, l’endettement souverain a également atteint des niveaux record pendant la pandémie. En France, l’augmentation de la dette souveraine a été continue depuis plus de quarante ans, ce qui diminue les marges de manoeuvre des finances publiques, et rend l’émetteur souverain plus vulnérable à une dégradation des conditions de financement. La détention de la dette publique française est toutefois répartie entre une grande diversité d’investisseurs, résidents et non résidents, et les conditions de financement actuelles de la dette publique restent très favorables, sensiblement inférieures tant au taux de croissance de l’économie qu'au coût du service de la dette arrivant à maturité. Pour autant, réduire dans la durée le ratio d’endettement public de la France, notamment par une meilleure maîtrise des dépenses, est une nécessité pour la stabilité financière à moyen terme.

Les banques et les assureurs demeurent robustes et leur profitabilité s’améliore, même si les modèles d'affaire demeurent un enjeu de moyen terme.

Les banques françaises affichent une situation de solvabilité et de liquidité qui est confortée au second semestre 2021 à des niveaux élevés. La reprise économique a permis de diminuer le coût du risque et des reprises de provision ont été réalisées, ce qui a renforcé les bénéfices des banques et fait progresser leurs cours boursiers. Malgré cette augmentation, les valorisations de marché des établissements de crédit restent très nettement au-dessous de leur valeur comptable, soulignant les défis structurels de profitabilité liés à l’environnement de taux bas et de transformation numérique.

Les assureurs présentent également toujours une solvabilité élevée, à plus de deux fois le minimum requis. Cependant, l’environnement de taux bas pourrait aussi affecter la couverture des exigences en capital des assureurs en exerçant une pression à la baisse sur les revenus financiers. Avec l’équivalent de trois années pleines de revalorisation mis en provision, les assureurs seraient néanmoins en mesure de faire face à une remontée progressive des taux d’intérêt de marché et à l’émergence de nouveaux acteurs.

Par ailleurs, les préoccupations demeurent quant à la dépendance excessive des acteurs financiers de l’Union européenne (UE) aux chambres de compensation (CCP) britanniques, l’importance systémique de ces dernières sur certains segments de marché en euro générant un risque pour la stabilité financière. Afin d’éviter tout effet déstabilisateur à court terme, la Commission européenne a annoncé qu’elle prolongerait début 2022 sa décision d’équivalence, préservant ainsi à court terme l’accès aux CCP britanniques, mais qu’elle considérait comme inenvisageable un statu quo sur le moyen terme. En vue de réduire la dépendance de l’Union européenne aux services de compensation offerts depuis les CCP britanniques, la Commission souligne la nécessité de poursuivre des travaux sur les mécanismes permettant une diminution progressive des expositions à ces CCP et le développement d’une offre de compensation attractive dans l’UE.

Le système financier doit continuer de s’adapter pour faire face à la transformation numérique des pratiques, et aux risques cyber.

L’innovation numérique se développe rapidement et se décline sous de multiples formes dans le domaine des services financiers. Au-delà du défi pour les intermédiaires établis d’adapter leurs systèmes informatiques et leur modèle d’affaire, cette tendance accroit potentiellement l’exposition de tous les acteurs à des attaques cyber. Ces dernières représentent déjà un coût économique très important et constituent une menace potentielle pour la stabilité financière, dont la prise de conscience s’est renforcée. Il est plus que jamais nécessaire de mettre en place rapidement des dispositifs permettant une réponse coordonnée de toutes les parties prenantes. Au titre de la prévention, les autorités de supervision financière oeuvrent sur le sujet de la cybersécurité avec les autorités de surveillance et de sécurité de l’information, tant sur le plan national qu’européen, notamment avec la réalisation d’exercices tests de gestion de crise.

La transformation numérique progressive du système financier s’exprime aussi par le développement d’une finance dite décentralisée et la croissance des marchés des cryptoactifs et des stablecoins. Les multiples risques associés à cette évolution (blanchiment des capitaux et financement du terrorisme, volatilité forte, exposition au risque cyber) invitent à agir sur le plan réglementaire. Le projet de règlement européen MiCA (Markets in Crypto-Assets) constitue un premier effort d’encadrement de ces transactions, qui devra être poursuivi. Les banques centrales étudient également une réponse opérationnelle, via l’opportunité du développement d’une monnaie numérique de banque centrale (MNBC) qui contribuerait à maintenir la souveraineté monétaire dans ce nouveau contexte. La Banque centrale européenne (BCE) a lancé à cette fin en juillet 2021 la phase d’étude du projet d’euro numérique. Ces nouvelles tendances sont détaillées dans un chapitre thématique spécifique.

Le changement climatique et la transition carbone sont des sources de risques pour la stabilité financière

Enfin, la transition vers la neutralité carbone est un impératif, comme l’illustre le dernier rapport du Groupe d’experts intergouvernemental sur l’évolution du climat (GIEC) publié en août dernier. Elle pourra cependant être source de possibles risques financiers selon la manière dont elle est mise en place. Son caractère inédit et les incertitudes qui entourent le processus de transformation, rendent encore difficile d’évaluer précisément l’ampleur de ces risques. Alors que le seuil critique de réchauffement de 1,5°C se rapproche et que les engagements - notamment du secteur privé - se multiplient, tout indique que la transition et/ou la perception des impacts du changement climatique devraient s’accélérer de manière très nette dans les années qui viennent. Les décisions des acteurs sont encore peu coordonnées et peuvent aggraver les chocs macroéconomiques. Des efforts sont nécessaires en matière d’harmonisation et de standardisation des approches de suivi des risques financiers. Ils permettront de clarifier les attentes et de renforcer la crédibilité et la circulation de l’information.

Télécharger la version PDF du document

publication

Évaluation des risques du système financier Évaluation des risques du système financier français - Décembre 2021

- Publié le 10/01/2022

- FR

- PDF (2.76 Mo)

Mis à jour le : 24/01/2022 18:14