Document de travail n°883 : Le modèle EA-BDF et les multiplicateurs budgétaires dans une union monétaire

Nous développons dans ce papier un nouveau modèle à deux régions de la zone euro (EA-BDF), basé sur le modèle à grande échelle FR-BDF pour la France et un nouveau bloc de taille moyenne pour le reste de la zone euro (STREAM). Ce nouveau bloc est construit selon l’approche de FR-BDF, c’est-à-dire comme un modèle semi-structurel avec le même type de coûts d'ajustement et que nous pouvons utiliser avec différents types d’anticipations. Les deux régions de EA-BDF partagent une politique monétaire endogène commune et, grâce à notre configuration multi-régions, nous pouvons traiter des chocs symétriques et asymétriques. Nos illustrations des effets d'un choc de dépenses publiques dans une union monétaire fournissent deux résultats clés, qui sont robustes quel que soit le type d’anticipations. Premièrement, en étudiant des chocs symétriques et asymétriques sur les dépenses publiques, maintenues constantes pendant 2 ans, nous trouvons qu'à cet horizon de 2 ans, les effets de débordements commerciaux compenseraient ceux de la politique monétaire au sein de la zone euro. Deuxièmement, dans le cas d'un choc symétrique, nous trouvons également que le multiplicateur des dépenses publiques est plus faible sous une règle de politique monétaire basée sur un ciblage du niveau des prix que sur un ciblage de l'inflation.

Nous construisons un nouveau modèle à deux régions de la zone euro (EA-BDF), basé sur le modèle de grande taille pour la France (FR-BDF) et un nouveau bloc de taille moyenne pour le reste de la zone euro (STREAM). STREAM suit une approche similaire à celle de FR-BDF. Il s'agit également d'un modèle semi-structurel inspiré de l'approche FRB/US : il utilise le cadre théorique des coûts d'ajustement polynomiaux (PAC, en anglais) et inclut des anticipations explicites qui peuvent être soit basées sur un modèle VAR (VBE), soit cohérentes avec le modèle (MCE), soit hybrides (HYB). Nous estimons ce modèle équation par équation dans le cadre d'anticipations basées sur le VAR, en utilisant le même modèle VAR structurel (E-SAT) comme dans FR-BDF, mais étendu avec des variables REA.

Nous avons fait plusieurs simplifications dans STREAM par rapport à FR-BDF. Premièrement, du côté de l'offre, la production potentielle est exogène et une courbe de Phillips des prix néokeynésienne basée sur l'écart de chômage détermine l'inflation (déflateur du PIB). Nous ne modélisons pas explicitement le marché du travail et la boucle prix-salaire : une loi d'Okun relie le chômage et l’écart de production. Deuxièmement, du côté de la demande, nous relions simplement le revenu nominal des ménages au PIB nominal avec une équation à correction d'erreurs en forme réduite. Ensuite, nous relions la consommation des ménages au revenu permanent et au taux d'intérêt, avec un rôle pour la demande courante à court terme. Les principaux moteurs de l'investissement total sont la demande et le coût réel anticipé du capital, basé sur le taux long souverain. Comme dans le modèle FR-BDF, le gouvernement utilise une règle budgétaire sur les transferts sociaux pour stabiliser son solde budgétaire par rapport au PIB à un niveau compatible avec un objectif de ratio dette/PIB.

Afin de capturer les effets de débordements commerciaux entre la France et REA, nous faisons moins de simplifications en ce qui concerne le bloc commercial. Nous modélisons à la fois les exportations et les importations consolidées et internes de REA (volume et déflateurs). Les exportations et importations consolidées dépendent respectivement de la demande étrangère et de la demande intérieure et des prix relatifs, par le biais de modèles à correction d'erreurs. Nous relions les importations internes (volume et déflateurs) à la demande et aux prix REA ; nous supposons que les exportations internes sont égales aux importations internes. Enfin, les équations du taux de change effectif de l'euro et du taux de change euro/dollar (conditions réelles de l'IPU) sont communes aux deux modèles et la structure des taux d'intérêt du REA est similaire à celle de la France, appliquée à une moyenne pondérée des taux souverains des quatre plus grands pays du REA.

Étant donné sa structure à deux régions, le modèle EA-BDF permet d'étudier divers chocs, y compris des chocs asymétriques au niveau de la ZE, sous différents types d’anticipations et avec une réponse endogène de la politique monétaire. Premièrement, nous sommes en mesure de simuler des chocs à l'échelle de la ZE avec une réaction endogène de la politique monétaire et sa transmission au taux d'intérêt à long terme et au taux de change effectif nominal. Par conséquent, nous pouvons considérer différents types de règles de politique monétaire (règles de ciblage de l'inflation, du niveau des prix ou de l'inflation moyenne) et leurs propriétés de stabilisation respectives en réponse aux chocs. Deuxièmement, la possibilité de passer d'anticipations fondées sur un VAR à des anticipations cohérentes avec le modèle ou hybrides est un atout de notre modèle, notamment en ce qui concerne les questions liées aux interactions monétaires-budgétaires et aux règles de politique monétaire alternatives. Troisièmement, le fait d'avoir un modèle à deux régions nous permet de simuler des chocs symétriques et asymétriques et d'évaluer les effets de débordement commerciaux et ceux de la réponse de la politique monétaire.

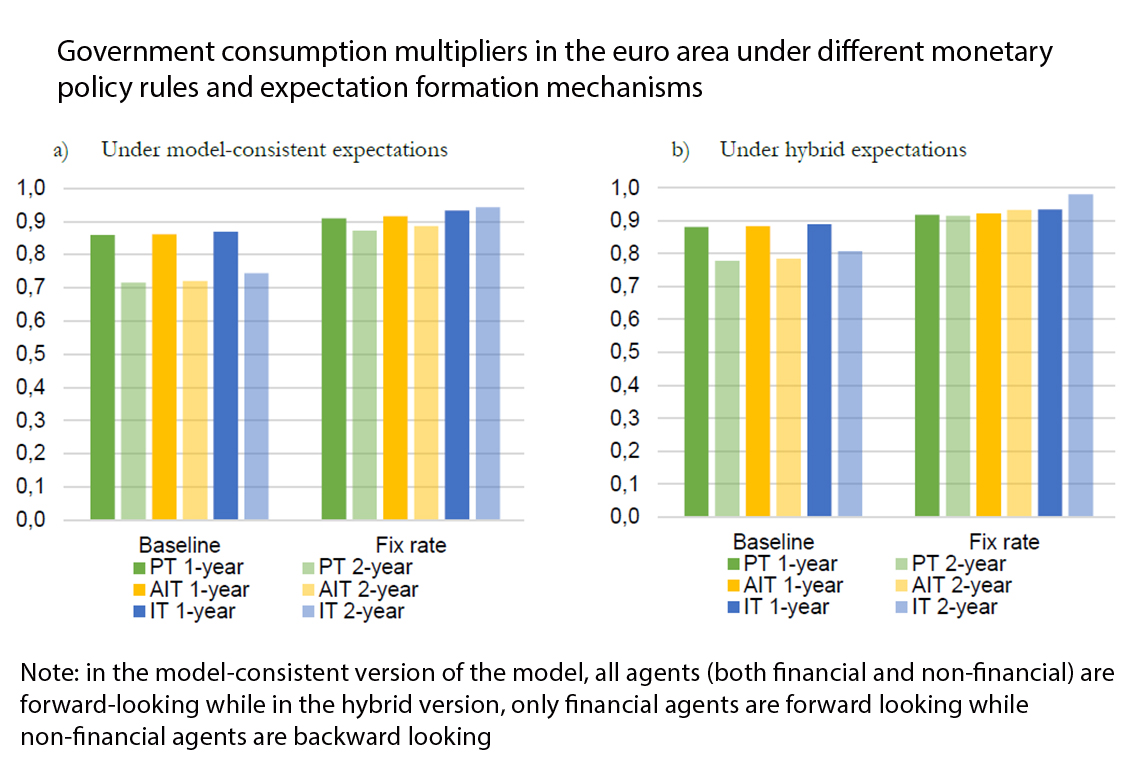

Dans ce document du travail, nous étudions les effets d'un choc persistant sur les dépenses publiques dans une union monétaire et obtenons deux résultats principaux, qui sont robustes quel que soit le type d'anticipations. Premièrement, en étudiant les chocs symétriques et asymétriques pour chacune des régions, nous trouvons que les retombées commerciales positives compenseraient les effets négatifs de la politique monétaire, à un horizon de 2 ans. Deuxièmement, nous étudions les interactions entre la politique monétaire et la politique budgétaire dans le cadre de règles de politique monétaire alternatives : ciblage de l'inflation, ciblage du niveau des prix et ciblage de l'inflation moyenne et d’anticipations différentes (soit conformes au modèle ou hybrides). Nous constatons que les multiplicateurs budgétaires sont toujours plus élevés lorsque la politique monétaire est transitoirement contrainte (ou accommodante), en raison de l'effet sur l'inflation anticipée, le coût réel du capital et le taux de change. Enfin, lorsque la politique monétaire est contrainte de manière persistante, les multiplicateurs budgétaires sont plus faibles dans le cadre de la règle de ciblage du niveau des prix par rapport à la règle de ciblage de l'inflation, en raison du resserrement futur de la politique monétaire, qui est nécessaire pour que le niveau des prix revienne à son niveau tendanciel.

Télécharger la version PDF du document

- Publié le 07/09/2022

- 79 page(s)

- EN

- PDF (2.33 Mo)

Mis à jour le : 07/09/2022 11:20