Le Bulletin de la Banque de France n°222 : Article 1 Activation des coussins contracycliques en Europe : premiers retours d’expérience

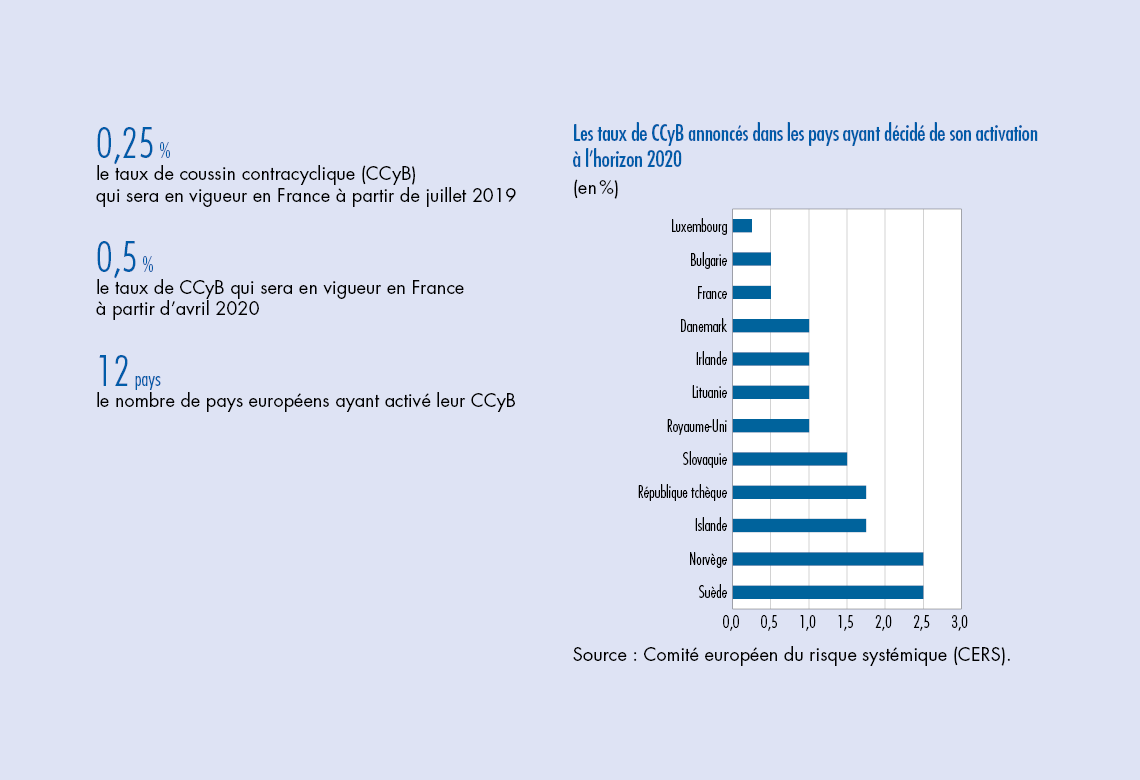

Quand le cycle financier se retourne, les banques resserrent le crédit car elles anticipent une hausse des risques et des provisions à constituer. Face à cela, les autorités macroprudentielles disposent d’un instrument adapté : le « coussin contracyclique » (countercyclical capital buffer ou CCyB). En période favorable, il peut être accru pour exiger des banques des fonds propres supplémentaires. Ces fonds seront utilisés en période défavorable pour absorber les pertes et maintenir le financement de l’économie. Toutefois, une hausse du CCyB ne risque-t-elle pas de faire supporter à l’économie un coût trop élevé par rapport aux bénéfices attendus ? Ces craintes ne sont pas justifiées : le CCyB n’a pas entraîné d’effets négatifs dans les pays l’ayant activé et ceux-ci disposent d’un nouveau levier de politique économique en cas de crise. À titre préventif, l’autorité macroprudentielle en France, le Haut Conseil de stabilité financière, a récemment augmenté ce coussin contracyclique, en deux temps.

1 À quoi sert le coussin contracyclique ?

Le coussin contracyclique (ou CCyB pour countercyclical capital buffer) est une exigence réglementaire en capital bancaire, calibrée entre 0 % et 2,5 % des actifs pondérés du risque. Ce coussin doit être augmenté lors de la montée du cycle financier et relâché lors de son retournement. Il s’additionne à d’autres exigences réglementaires dont l’empilement définit le ratio minimal de solvabilité que les banques doivent respecter. Il est entré en application le 1er janvier 2016 dans l’Union européenne et est fixé trimestriellement en France par le Haut Conseil de stabilité financière (HCSF).

Le CCyB lisse les variations du capital bancaire pour éviter une crise du crédit

La logique qui sous-tend le CCyB est de limiter la procyclicité du capital bancaire, qui avait été observée notamment avant et pendant la grande crise financière de 2008. Quand le cycle d’activité est haussier, les besoins de financements et de transactions augmentent tandis que les risques de crédit sont perçus comme faibles, ce qui peut conduire à un emballement du cycle financier. Les banques prêtent de façon excessive et plus risquée, ce qui diminue leur capacité d’absorption des pertes futures. En cas de crise, les risques se matérialisent et les fonds propres sont diminués par les pertes encaissées, tandis que les investisseurs exigent une solidité financière renforcée. Parce qu’il est difficile et cher de lever du capital dans une telle situation, les banques sont alors conduites à restreindre le crédit pour satisfaire les exigences en fonds propres réglementaires ou les attentes du marché. Cela pousse les entreprises et les ménages à réduire leurs dépenses, voire à la faillite par faute de financements, avec des répercussions très négatives sur l’économie. Le CCyB vise à contrer cette procyclicité du capital bancaire afin de soutenir une « offre durable de crédit à l’économie réelle pendant tout le cycle financier ».

La stratégie attachée à l’activation du CCyB par les autorités macroprudentielles se décline donc en un objectif premier : i) améliorer la résilience des banques afin de limiter les restrictions de crédit au moment des crises ; et un objectif secondaire : ii) limiter la hausse excessive du crédit lors de la phase haussière du cycle.

Le CCyB améliore la résilience des banques

L’augmentation du CCyB lors de la montée du cycle permet une accumulation de capital au moment le plus opportun :

- les banques peuvent retenir leurs bénéfices en…

Télécharger la version PDF du document

- Publié le 11/04/2019

- 10 page(s)

- FR

- PDF (341.8 Ko)

Bulletin Banque de France 222

Mis à jour le : 30/10/2019 17:36