Document de travail n°611 : Taux d’intérêt naturel nationaux et politique monétaire unique dans la zone euro.

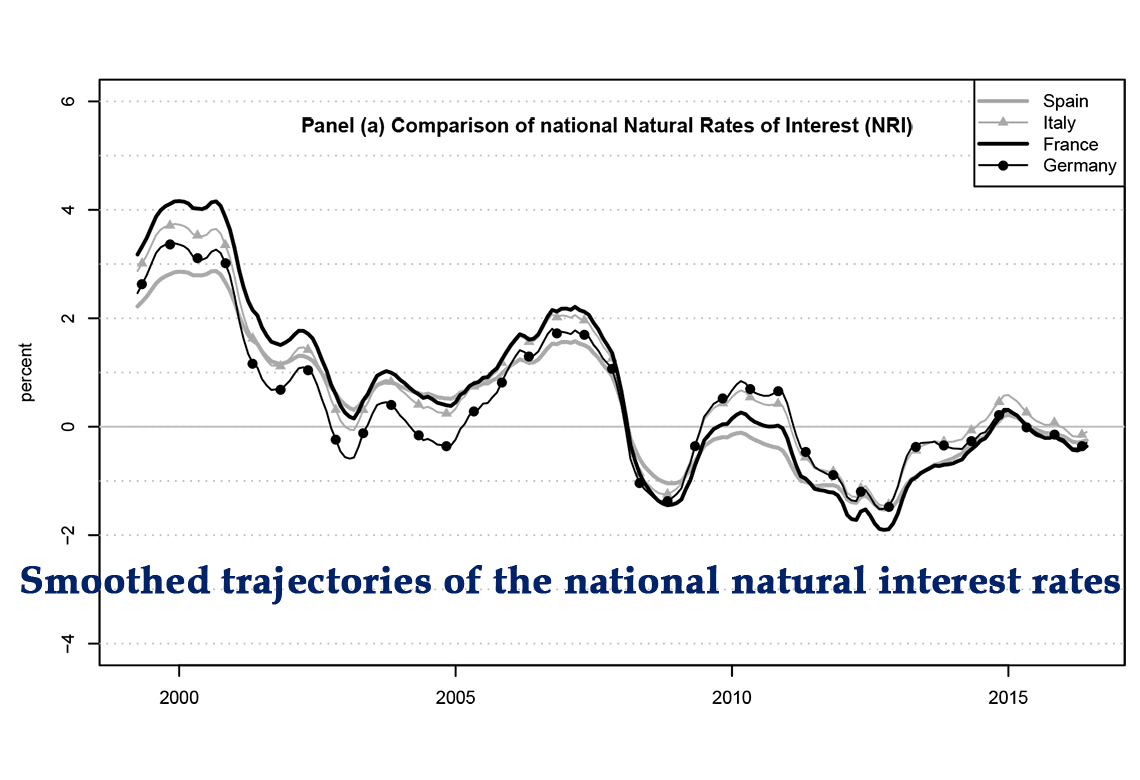

Nous estimons des séries de taux d’intérêt réel naturel (r*) nationaux pour chacune des quatre plus grandes économies de la zone euro sur la période de 1999 à 2016. Nous en dérivons les mesures associées d’écart de taux d’intérêt réel au niveau national, qui quantifient l’orientation perçue de la politique monétaire dans chaque pays. Nous trouvons que les r* sont en moyenne inférieurs après 2008. De plus, les r* nationaux ont été significativement négatifs dans les pays du Sud pendant la crise de la dette souveraine. Les taux réels effectifs de ces pays montant en flèche au cours de cette période, les écarts de taux réels nationaux ont alors fortement divergé au sein de la zone euro. Cependant, l’orientation commune de la politique monétaire à travers les pays a été restaurée à partir de 2014, alors que les programmes non-conventionnels de la BCE gagnaient en intensité.

La persistance d'une faible croissance et de faibles taux d'intérêt réels à long terme dans les grandes économies développées au lendemain de la Grande Récession a suscité un vif débat quant à une possible baisse du niveau du taux d'intérêt réel d’équilibre ou taux "naturel". Le taux d'intérêt naturel, souvent indiqué par r*, est un concept important pour la politique monétaire. Il est généralement compris comme le niveau du taux réel à moyen terme qui égalise l'investissement et l'épargne. Les théories en faveur d'un r* décroissant ont donc mis en évidence le rôle potentiel d'une série de facteurs, structurels ou plus temporaires, qui ont pu exacerber une situation d'épargne excédentaire au cours de la dernière décennie. Certains de ces facteurs sont susceptibles d'avoir un impact différencié entre les économies nationales de la zone euro, avec pour conséquence de faire diverger les taux naturels nationaux. La divergence des taux d'intérêt naturels entre les principales économies d'une union monétaire représenterait toutefois une menace majeure pour la conduite et l'efficacité d'une politique monétaire commune. Malgré l'importance de cette question au sein de la zone euro, à ce jour, les mesures du taux d'intérêt naturel national dans les pays membres font toujours défaut.

Nous définissons dans cette étude le taux naturel comme le taux d'intérêt réel (un an) qui est compatible avec le maintien d’un écart de production nul une fois que les effets des chocs transitoires de l'offre et de la demande se sont dissipés. Compte tenu du fait que toute différence entre la production et son potentiel - c'est-à-dire l'écart de production - affectera tôt ou tard l'inflation, cela revient à définir le taux naturel comme le taux réel compatible avec une inflation stable à moyen terme, définition qui fait évidemment écho à l'objectif opérationnel de nombreuses banques centrales aujourd'hui. Dès que le taux d'intérêt naturel évolue dans le temps, reflétant l'influence de la technologie, des préférences temporelles ou d'autres chocs exogènes réels, il est alors clairement justifié qu'une politique monétaire axée sur la stabilité tente de suivre ses fluctuations (voir, par exemple, Barsky et al., 2014).

Nous estimons des séries de taux d'intérêt naturels nationaux variables dans le temps pour chacune des quatre plus grandes économies de la zone euro - France, Allemagne, Italie et Espagne - depuis la création de l'euro en 1999. Nous filtrons ces variables inobservables conditionnellement à un modèle stylisé commun de ces quatre économies et de leurs interactions. Nous mettons tout d’abord en évidence une tendance commune à la baisse des quatre r* nationaux au cours des quinze dernières années. À l'exception de quelques épisodes de courte durée, dont le dernier en date est survenu pendant la récession post-Lehman, les différences de r* entre pays sont restés relativement limitées et généralement inférieures à un point de pourcentage. Toutefois, les taux d'intérêt réels effectifs à court terme (un an) ont fortement divergé pendant la crise souveraine de la zone euro, reflétant l'envolée des spreads de crédit souverains des pays du Sud. Nous calculons ensuite les mesures spécifiques à chaque pays de l'écart de taux d'intérêt réel, c'est-à-dire la différence entre le taux réel ex ante local et le taux naturel national estimé. Selon cette mesure, la politique monétaire unique n' a pas été unique entre les pays membres au cours de plusieurs épisodes, notamment au plus fort de la crise de la zone euro. Tout en assurant une position neutre vis-à-vis des économies du centre, elle s'est révélée fortement désinflationniste en Espagne et en Italie de la mi-2011 à la fin 2012. En fin de compte, les quatre écarts de taux d'intérêt réels nationaux ont convergé vers environ -1 % au cours de la période 2014-2016, ce qui a permis de retrouver une orientation à la fois plus cohérente et expansionniste de la politique monétaire unique dans l'ensemble de la zone, alors que l'Eurosystème s'engageait plus résolument dans des programmes non conventionnels.

Télécharger la version PDF du document

- Publié le 16/12/2016

- 44 page(s)

- EN

- PDF (2.83 Mo)

Mis à jour le : 12/12/2017 13:23