Document de travail n°897 : Acquisition d'information en amont des annonces de politique monétaire

Comment les marchés financiers acquièrent-ils des informations sur les décisions de politique monétaire à venir, au-delà de la communication des banques centrales ? Cet article teste l’hypothèse que l’échange d’informations entre investisseurs peut améliorer leurs anticipations, en particulier en présence de désaccord ou d'incertitude sur l'économie. Pour tester cette hypothèse, nous étudions le contenu lié à la politique monétaire sur Twitter pendant la « période de réserve » précédant les annonces de la Banque Centrale Européenne lorsque ces membres s’abstiennent de faire des déclarations publiques relatives à la politique monétaire. Durant les situations où il existe un désaccord important sur les perspectives économiques, un trafic Twitter plus important est associé à des surprises de politique monétaire plus faibles, ce qui suggère que l’échange de signaux privés entre investisseurs peut contribuer à améliorer leurs anticipations.

Les informations fournies par les banques centrales sont surveillées en permanence par les acteurs des marchés financiers et les amènent à actualiser leur évaluation de l'état de l'économie, des perspectives économiques et de la fonction de réaction de la banque centrale. Alors qu’il existe une littérature abondante sur la façon dont les marchés financiers réagissent à la communication de la banque centrale (qui peut être vue par tout le monde, et qui est donc typiquement qualifiée de signal « public »), ce papier étudie la question de savoir comment les agents privés forment des anticipations sur les annonces de politique monétaire à venir à travers des informations individuelles, c’est-à-dire à travers des signaux « privés ». Cette acquisition d'information se fait de manière continue, qu'il y ait ou non une nouvelle communication de la banque centrale. Pour étudier ce processus, ce travail s’appuie sur une caractéristique institutionnelle des politiques de communication des banques centrales, à savoir les périodes de « réserve » précédant les annonces de politique monétaire, pendant lesquelles les décideurs s’abstiennent de communiquer en public sur l'état de l’économie ou les perspectives de politique monétaire.

La période de réserve de la BCE est en place pendant les 7 jours précédant l'annonce des décisions de politique monétaire. Cette politique nous fournit une expérience naturelle pour étudier comment se déroulent l’acquisition d'information et la formation des anticipations de politique monétaire, au-delà du traitement des signaux fournis par la banque centrale. L’article développe plusieurs hypothèses sur ce processus de mise à jour. En particulier, nous soutenons que les anticipations de marché concernant les décisions de politique monétaire à venir peuvent s’améliorer si les agents peuvent partager leurs opinions sur l’économie. Cette amélioration sera d'autant plus forte que les opinions sont partagées, qu’elles sont dispersées et que l'incertitude sur l’économie est grande.

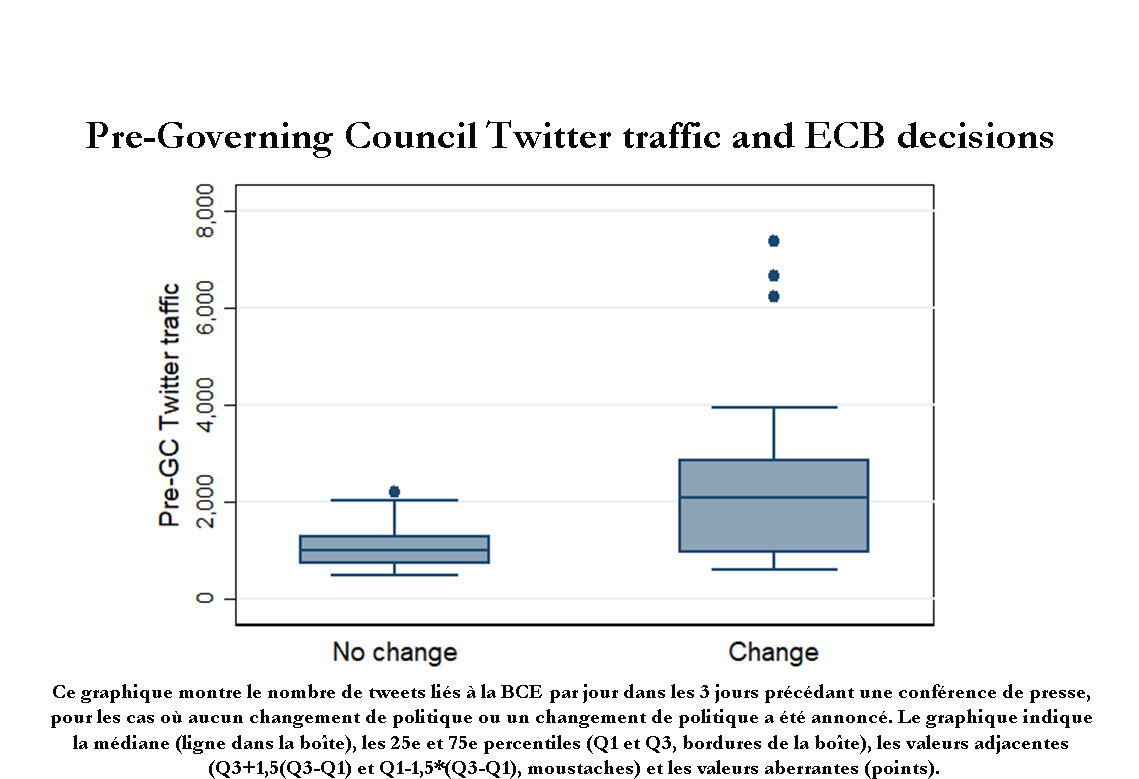

Pour tester ces hypothèses, l’article analyse le trafic Twitter lié à la BCE dans les jours précédant la conférence de presse de la BCE et examine si et comment cela a une incidence sur l’ampleur de la surprise de la politique monétaire le jour de l'annonce. Il a été démontré que Twitter est un forum où sont diffusées les informations sur la BCE, mais aussi une plateforme de discussions sur la BCE et ses politiques - non seulement, mais dans une large mesure, parmi les experts en politique monétaire. Se concentrer sur le trafic Twitter pendant la période de réserve de la BCE nous permet donc de mieux comprendre les flux d'informations entre les agents en l'absence d’informations fournies par la banque centrale.

Sur la base de l’échantillon d'annonces de politique monétaire de la BCE entre 2012 et 2020, cet article montre que le trafic Twitter dans les jours précédant les réunions du conseil des gouverneurs est plus élevé si l'annonce de politique monétaire qui suit est relativement surprenante. Une telle tendance peut se produire si l’attention est déclenchée, par exemple, par les anticipations du marché concernant les décisions de changement (qui, à leur tour, ont tendance à générer des surprises plus importantes), ou si les agents observent un changement dans les prix du marché. Nous devons donc contrôler des différents facteurs qui pourraient déclencher une attention accrue. Lorsque nous testons nos hypothèses selon lesquelles un partage accru de l’information est particulièrement bénéfique si les opinions sur l'économie sont dispersées ou si l'incertitude est grande, nous trouvons des preuves empiriques fortes pour la première hypothèse : les surprises de la politique monétaire de la BCE sont plus importantes lorsqu’il y a plus de désaccord sur les perspectives économiques, mais, conditionnellement à un désaccord important, un trafic Twitter plus important pendant la période de réserve est associé à des surprises de politique monétaire plus faibles.

Les preuves empiriques dans ce travail sont conformes à l'hypothèse selon laquelle les investisseurs sur les marchés financiers et les observateurs des banques centrales ont intérêt à partager leurs points de vue sur les fondamentaux économiques lorsque le désaccord est important (mais pas nécessairement lorsque l’incertitude est grande). Ce faisant, les agents privés peuvent former leurs anticipations concernant la politique monétaire future sur la base d’un ensemble d'informations plus large, et donc parvenir à des anticipations plus précises en moyenne. Un échange accru d'informations pourrait donc servir de substitut partiel au traitement des signaux envoyés par la banque centrale, ce qui suggère que la mise en pause du flux d'informations des banques centrales vers les marchés ne pose pas de problème immédiat, même si la communication de la banque centrale est par ailleurs dominante.

Télécharger la version PDF du document

- Publié le 20/12/2022

- 40 page(s)

- FR

- PDF (2.42 Mo)

Mis à jour le : 20/12/2022 16:12