Document de travail n°903 : Prévision macroéconomique à l’aide du signal tiré des données sectorielles des marchés actions

À la suite du choc du Covid-19, les marchés actions ont fortement décliné. Toutefois, sur les mois qui suivirent, alors que l’activité économique restait morose, les indices boursiers augmentèrent significativement. Cette apparente déconnexion entre les marchés actions et les variables macros peut être en partie expliquée par d’autres facteurs, notamment par la baisse des taux sans risque sur la période ainsi que, pour les États-Unis, par la forte profitabilité du secteur du numérique. Par conséquent, un économètre essayant de prédire l’activité économique à l’aide des données actions agrégées durant la crise du Covid aurait certainement eu de mauvais résultats. La principale contribution de ce papier est ainsi d’utiliser les données actions sectorielles, dans le cadre d’un modèle à facteurs, pour prédire l’activité économique américaine. Nous trouvons premièrement que notre modèle à facteurs fournit des prévisions plus précises notamment par rapport aux variables agrégées du marché actions. Deuxièmement, nous montrons que la surperformance de notre modèle provient du fait qu’il filtre les composantes du marché actions ne reflétant pas les anticipations d’activité économique (les variations du taux d’actualisation et la composante des futurs dividendes liée aux activités à l’étranger des firmes US). Enfin nous relions également la capacité prédictive de notre modèle au fait qu’il surpondère les secteurs situés en amont des processus de production industriels.

Après le choc Covid de mars 2020, les indices boursiers ont brusquement chuté, reflétant à la fois la détérioration des attentes concernant l'activité économique future et l’augmentation de l'aversion pour le risque. Dans les mois qui ont suivi, cependant, et à la surprise de beaucoup, alors que l'activité économique restait atone, les marchés boursiers ont fortement rebondi. Par conséquent, un économètre essayant de prévoir l'activité économique à l'aide de variables boursières agrégées pendant la crise de Covid aurait probablement obtenu de mauvais résultats.

L'idée de cet article est de s'appuyer, dans le cadre d'un modèle à facteurs, sur des variables actions sectorielles pour prévoir la croissance future de la production industrielle (PI) aux États-Unis. De manière assez surprenante, alors que des données désagrégées sur les actions sont facilement disponibles et sans retard de publication, à notre connaissance la littérature sur les modèles à facteurs s'appuie rarement sur des données boursières sectorielles, et n'a jamais estimé spécifiquement un facteur uniquement à partir de variables actions désagrégées. Ce papier constitue donc la première application d'un modèle à facteurs pour extraire le contenu prédictif de ces données.

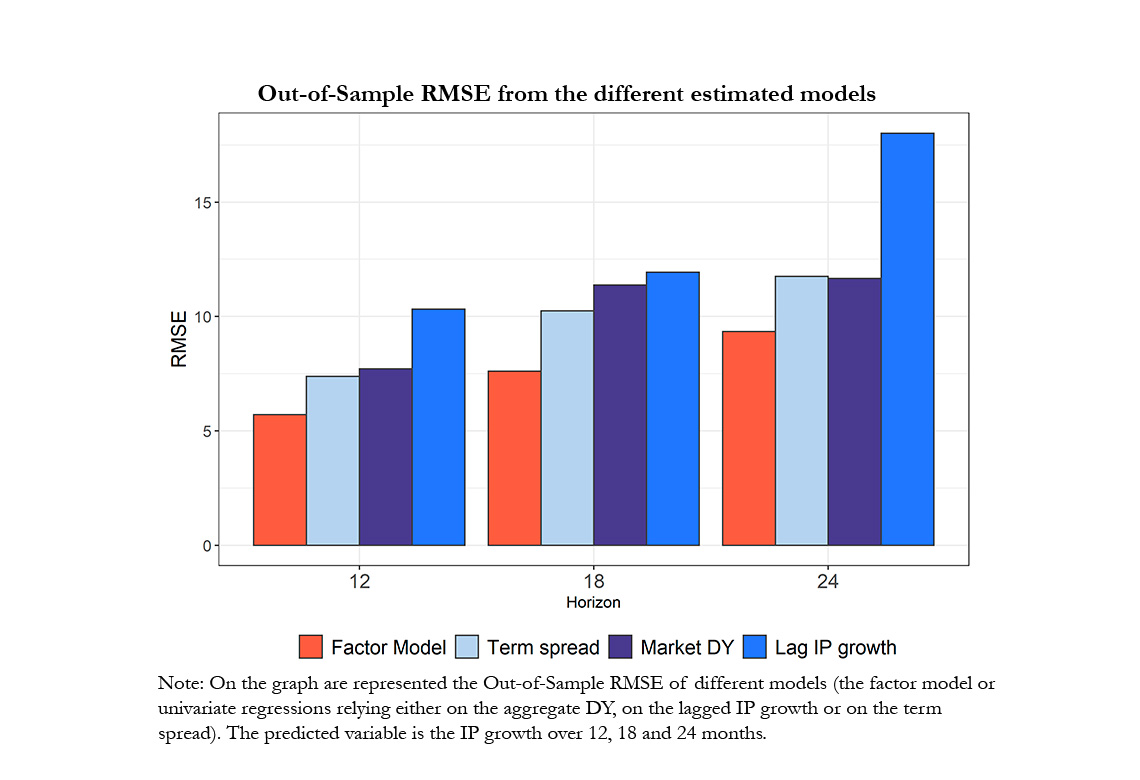

Pour ce qui est des résultats, nous constatons d'abord que notre facteur basé sur les dividend yields sectoriels (DYs) prédit mieux la croissance de la PI, notamment par rapport à la même variable au niveau indiciel ou par rapport à d’autres modèles de benchmark (à la fois en échantillon et hors échantillon, et à divers horizons, voir le graphique ci-dessous).

Deuxièmement, nous montrons que notre modèle améliore la précision des prévisions parce qu'il filtre les composantes bruitées des variables boursières, à savoir la composante liée au taux d'actualisation, ainsi que la composante des futurs dividendes liée à l’activité des firmes à l’étranger.

Troisièmement, nous sommes en mesure d'identifier les secteurs qui fournissent un contenu prévisionnel supplémentaire. Plus précisément, nous constatons que notre modèle factoriel surpondère les secteurs en amont des chaînes de production (industrie primaire et autres intrants industriels) et les secteurs dits value, notamment car ces derniers sont étroitement liés au cycle économique américain.

En conclusion, nous constatons que le modèle factoriel est plus apte à prévoir la PI, et plus particulièrement pendant les périodes de croissance négative. Par conséquent, notre modèle est plus précis précisément en période de stress économique. Pour les praticiens (décideurs politiques ou banquiers centraux par exemple), cet attribut est particulièrement important étant donné que ces périodes sont souvent caractérisées par une incertitude macroéconomique élevée et un besoin de prévisions fiables du cycle économique.

Télécharger la version PDF du document

- Publié le 29/12/2022

- 32 page(s)

- EN

- PDF (1.98 Mo)

Mis à jour le : 29/12/2022 10:22