Depuis mars 2020, les ménages ont accumulé un important surplus d’épargne financière, du fait des restrictions pesant sur la consommation et l’investissement. Le surplus d’épargne financière est calculé comme l’écart cumulé entre l’épargne financière observée ou projetée chaque trimestre, et celle qui aurait été réalisée si les dépenses et revenus des ménages avaient continué de croître depuis la fin 2019 selon leur rythme antérieur. L’investissement des ménages désigne ici les achats de logements neufs et les dépenses de rénovation, mais exclut les achats dans l’ancien qui sont des transactions financières entre ménages, sans impact sur leurs dépenses agrégées en comptabilité nationale.

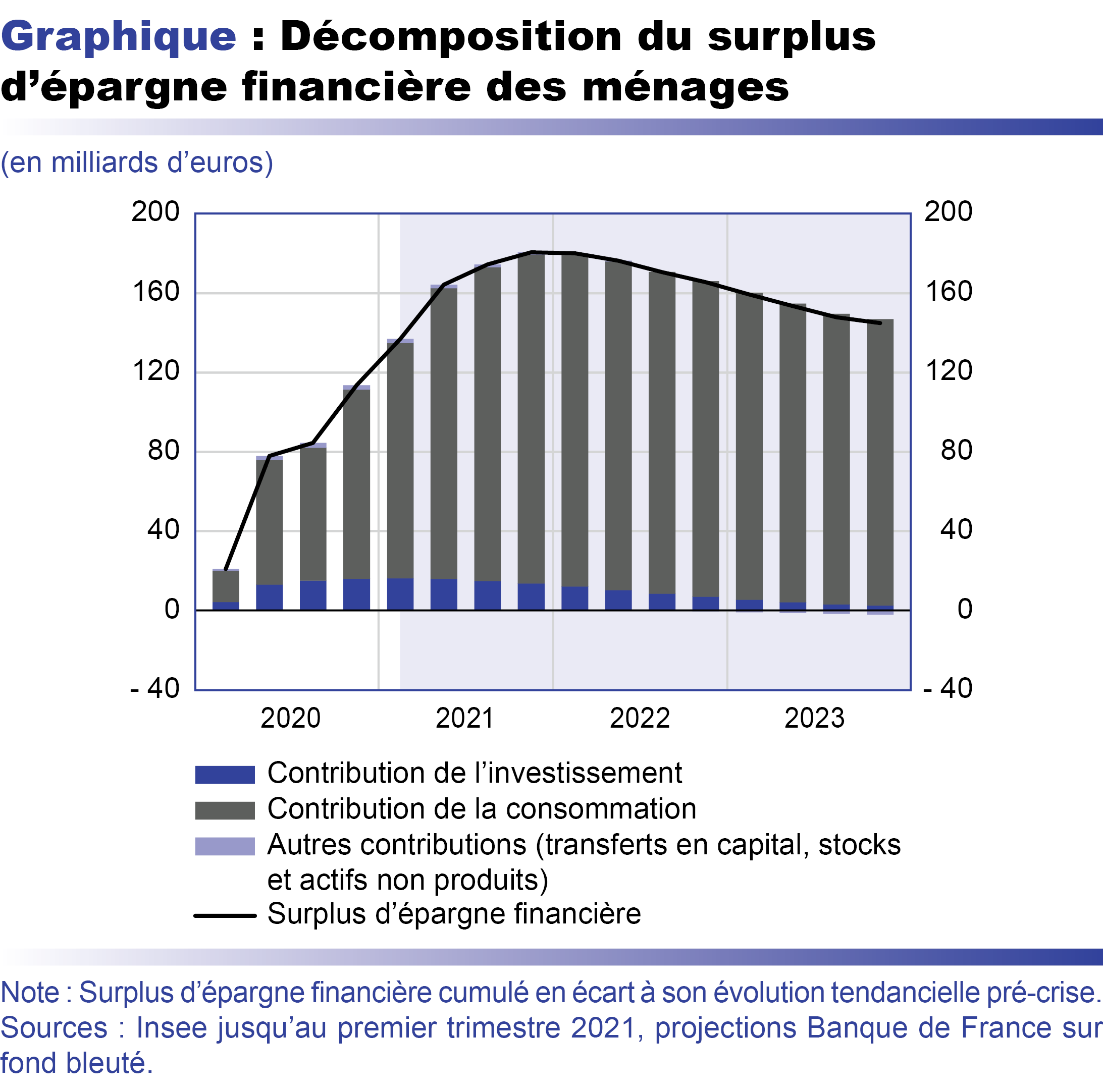

Mesuré en écart à une tendance hors crise, ce surplus cumulé s’élève à 115 milliards d’euros à la fin 2020 et il continuerait de progresser pour atteindre un pic à 180 milliards fin 2021. Nous décomposons (cf. graphique) le surplus d’épargne financière en une composante consommation et une composante investissement. La contribution de la consommation (respectivement de l’investissement) au surplus est estimée en comparant sa trajectoire observée puis prévue à un scénario contre-factuel où le taux d’épargne des ménages (respectivement le taux d’investissement) serait resté à son niveau pré-crise du quatrième trimestre 2019. Selon cette approche, l’essentiel du surplus d’épargne financière serait lié à la sous-consommation en 2020 et 2021 (à hauteur d’environ 90 %), le sous-investissement en 2020 représentant environ 10 % de l’épargne financière supplémentaire.

Avec le rebond de la consommation, attendu à partir du troisième trimestre 2021, et de l’investissement des ménages, le surplus cumulé se réduirait d’environ 20 % en 2022-2023 par rapport à son pic de fin 2021. Ce scénario central est plus favorable que celui de notre prévision de mars. En particulier, l’investissement des ménages serait nettement révisé à la hausse, en ligne avec la bonne tenue des indicateurs conjoncturels récents (mises en chantier et enquêtes dans les secteurs du bâtiment et de la promotion immobilière). Par ailleurs, la répartition du surplus d’épargne, davantage centrée sur les ménages les plus aisés dont la propension à consommer est plutôt faible, pourrait également soutenir l’investissement. Au total, cela se traduit, dans notre scénario central, par une utilisation complète à l’horizon de 2023 de la composante du surplus liée au sous-investissement de 2020.

Ce scénario central étant marqué par une incertitude forte sur la propension des ménages à dépenser le surplus d’épargne, notre prévision est accompagnée de deux variantes. Dans ces variantes, la dépense du surplus d’épargne cumulé fin 2021 serait deux fois plus importante, de l’ordre de 40 %. On suppose que cette dépense supplémentaire se ferait uniquement par la consommation dans la première variante, et uniquement par l’investissement des ménages dans la seconde variante.

Dans les deux cas, le doublement de l’utilisation du montant de surplus d’épargne financière des ménages conduirait à un montant cumulé de PIB supplémentaire sur la période 2021-2023 de l’ordre de 0,3 %, avec un effet concentré sur la période au cours de laquelle la dépense supplémentaire a lieu. Le PIB est en effet temporairement plus élevé avec des hypothèses plus favorables sur la demande des ménages dans la période de rebond. Mais cette demande n’est pas durablement plus élevée et a lieu essentiellement le temps de la « sur-dépense », de sorte que le niveau d’activité à moyen terme reste assez inchangé et que le PIB revienne ainsi ensuite dans les scénarios que nous étudions vers le niveau de la projection centrale.

Ces deux scénarios nécessitent cependant des comportements assez atypiques au regard des régularités historiques. La première variante suppose ainsi une chute très marquée du taux d’épargne des ménages, à un niveau qui n’a plus été observé depuis les années 1990, atteignant un point bas à environ 13 % en 2022. Un tel niveau de consommation pourrait ainsi se heurter à des contraintes d’approvisionnement et mener à une hausse des importations. La seconde variante suppose quant à elle un taux d’investissement des ménages au plus haut depuis quarante ans et supérieur au boom des années 2006-2007, à près de 10,5 % du revenu disponible des ménages. Ce taux d’investissement pourrait lui aussi se heurter à des contraintes d’offre dans le secteur de la construction.