Document de travail n°771 : Hétérogénéité du levier bancaire: les canaux de transmission de la complexité sur le financement

Ce papier estime l'impact net de la complexité sur le levier au niveau des groupes bancaires. En exploitant des données de supervision sur la période 2010-2017, nous détaillons de nouvelles statistiques descriptives sur la complexité géographique et structurelle des groupes bancaires présents en France. La complexité, qui mesure la diversification des activités bancaires et géographiques, peut être perçue comme une source de risque. La façon dont les investisseurs intègrent ce risque dans la valorisation du capital est alors déterminante pour le coût du capital des groupes bancaires, et finalement, pour leur levier. Nos résultats montrent que la complexité a un effet négatif sur le levier, suggérant que la complexité augmente le risque et le coût du capital. Pour expliquer cet effet négatif, nous détaillons dans un second temps le lien entre la complexité et les canaux de financement des groupes bancaires. Nous trouvons que la complexité est associée à un coût et un surplus du capital plus élevés. Nos résultats montrent également que l'effet de la complexité sur le risque et les canaux de transmissions sont très hétérogènes selon les statuts des groupes bancaires. Enfin, nos résultats montrent que la taille, la complexité et la systémicité sont complémentaires pour expliquer le risque bancaire. Omettre une de ces variables impliquerait des erreurs d'estimation et de recommandation pour la stabilité financière.

Ce papier mesure l'effet net de la complexité sur le levier au niveau des groupes bancaires. Sachant que le levier est un facteur de risque du risque systémique, cette analyse est particulièrement déterminante pour le superviseur bancaire. En exploitant des données de supervision sur la période 2010-2017, nous détaillons de nouvelles statistiques descriptives sur la complexité géographique et structurelle. Dans ce papier, la complexité mesure l'implantation internationale et la diversification des activités d'un groupe bancaire à travers ses filiales.

Le levier, défini comme le ratio entre l'actif total du groupe bancaire et le capital de ce groupe bancaire, vient d'un compromis entre le bénéfice fiscal de s'endetter et le coût du capital. En fonction de comment les investisseurs perçoivent l'impact de la complexité sur le risque bancaire, la complexité aura un effet sur le coût du capital et le levier. Dans le cas où la complexité réduit le risque bancaire en offrant une diversification du risque, la théorie de la structure du capital prédit que la complexité baisse le coût du capital et permet au groupe bancaire d'augmenter son levier. A l'inverse, si la complexité augmente le risque bancaire à cause des coûts de monitoring et des problèmes d'agencement, la complexité impliquerait alors une hausse du coût du capital et une baisse du levier. L'effet net de la complexité sur le levier reste incertain. Empiriquement, la littérature montre que la complexité - au sens de la diversification des revenus et des actifs - introduit une réduction de la valeur de marché des groupes bancaires. Ces résultats soutiennent l'hypothèse selon laquelle les investisseurs valorisent le risque associé à la complexité. Ainsi, la littérature suggère qu'un niveau significatif de complexité pourrait contraindre le levier en augmentant le coût du capital.

Nos données montrent une forte hétérogénéité entre les groupes bancaires systémiques (GSIBs) et les autres vis-à-vis de la complexité. Les GSIBs regroupent 80% des filiales déclarées par l'ensemble de notre échantillon. Bien que le nombre de pays et de types d'activité couverts par les GSIBs diminuent sur la période, ces mêmes mesures de complexité ont augmenté pour les non-GSIBs. Ce profil si particulier des GSIBs se retrouve également sur d'autres variables bancaires dont le levier, la profitabilité ou d'autres mesures de risque.

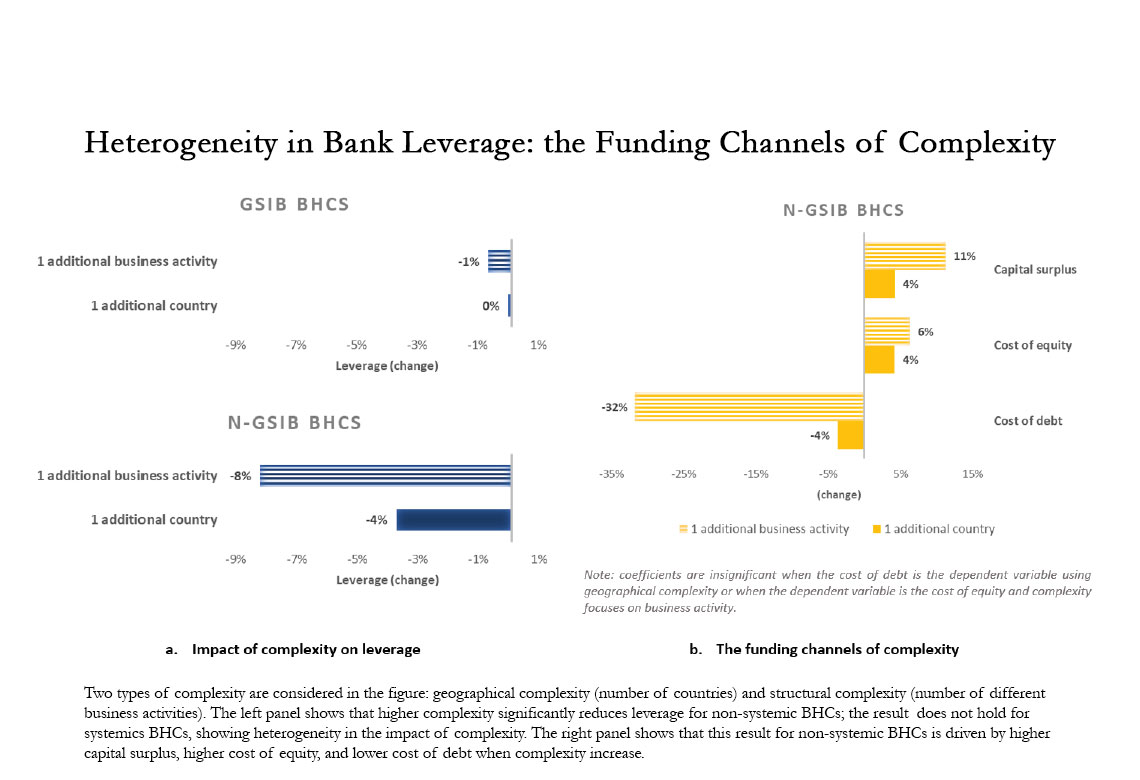

Dans un premier temps, nos résultats confirment que l'effet de la complexité sur le levier est hétérogène selon le type de groupe bancaire (Figure1)a)). La complexité implique un levier plus faible pour les non-GSIBs vis-à-vis des GSIBs. Cette relation négative entre la complexité et le levier traduit l'importance des coûts de monitoring et des problèmes d'agencement par rapport aux bénéfices d'une diversification du risque. Nos résultats indiquent également que la taille, la complexité et l'importance systémique des groupes bancaires apportent des informations complémentaires dans l'identification du levier bancaire. Pour cette raison, omettre l'une de ces variables introduit un biais dans les résultats et les recommandations de stabilité bancaire. Dans un second temps, nous étudions les canaux de transmission de la complexité sur le financement des groupes bancaires. Pour cela, nous regardons l'effet de la complexité sur le surplus et le coût du capital selon le type de groupe bancaire. Nos résultats montrent que la complexité contraint les non-GSIBs sur les niveaux et le coût du capital (Figure1)b)). Pour les GSIBs, la complexité semble uniquement les contraindre en terme de quantité, et dans une moindre mesure. Ces contraintes hétérogènes sur le capital expliquent l'hétérogénéité de l'effet de complexité sur le levier.

Télécharger la version PDF du document

- Publié le 29/06/2020

- 36 page(s)

- EN

- PDF (2.25 Mo)

Mis à jour le : 29/06/2020 15:26