Document de travail n°736 : Le modèle FR-BDF et une évaluation des effets de la politique monétaire en France

Cet article présente le nouveau modèle pour la France de la Banque de France (FR-BDF), ainsi que ses implications pour l’analyse de la transmission de la politique monétaire en France. Par rapport à notre modèle précédent, le nouveau modèle semi-structurel a été amélioré dans trois dimensions: les canaux financiers sont plus riches, les anticipations ont à présent un rôle explicite et les simulations convergent à présent vers un chemin de croissance équilibrée. Nous suivons l’approche du modèle FRB/US, dans laquelle les agents forment leurs anticipations de deux façons, à l’aide d’un modèle VAR ou du modèle lui-même, et où les comportements non financiers réagissent avec des coûts d’ajustement polynomiaux. Pour des chocs de politique monétaire standard, FR-BDF témoigne d’une sensibilité plus forte que notre modèle antérieur, en raison de la large influence des anticipations. Nous montrons aussi que, avec des anticipations cohérentes avec le modèle, FR-BDF ne souffre pas du forward guidance puzzle. Enfin, les programmes d’achats d’actifs de l’Eurosystème auraient eu selon FR-BDF des effets notables, avec une transmission passant plus fortement par les taux de change que par les primes de terme.

Le modèle pour la France de la Banque de France (FR-BDF) est le nouveau modèle semi-structurel développé en remplacement du modèle Mascotte. FR-BDF est un modèle de grande taille, qui contient des équations de comportement ainsi qu'un cadre comptable détaillés. Il est utilisé à la fois pour les exercices de projection à moyen terme et pour l'analyse de variantes notamment de politique économique. L'économie française est modélisée comme une petite économie ouverte à taux de change fixe avec un taux d'intérêt exogène en raison des contraintes liées au cadre de projection de l'Eurosystème. La structure globale du modèle s'inspire fortement du modèle américain de la Réserve fédérale américaine (FRB/US). Ce modèle combine un rôle explicite des anticipations, un bon ajustement empirique lié à la présence de coûts d'ajustement polynomiaux et une facilité d'estimation en raison de la séparabilité du modèle en blocs.

Parmi les améliorations apportées à FR-BDF par rapport à Mascotte, trois éléments clés méritent d'être soulignés. Tout d'abord, FR-BDF dispose de canaux financiers plus riches que Mascotte. Le modèle dispose d'un large éventail de taux d'intérêt, d'une structure par termes des taux d’intérêt et de taux de change nominaux endogènes. Deuxièmement, les anticipations jouent un rôle explicite, tant pour les variables financières que non financières, et constituent un important canal de transmission des chocs de politique monétaire. Les anticipations peuvent être modélisées à l'aide d'un modèle vectoriel autorégressif (VAR) qui résume l'état de l'économie. Nous pouvons également permettre aux anticipations d'être cohérentes avec le modèle et tournées vers le futur, ce que nous appelons ici model-consistent expectations (MCE). Troisièmement, FR-BDF dispose d'un bloc d’offre bien défini ainsi que d'une trajectoire de croissance équilibrée vers laquelle il converge de manière lisse et endogène dans des simulations inconditionnelles.

En ce qui concerne la dynamique à court terme de la version à anticipations VAR de FR-BDF, une caractéristique frappante des fonctions de réponse aux chocs de demande positifs et temporaires est liée à l'absence de réaction de la politique monétaire. L'effet expansionniste de ces chocs détériore la compétitivité, pèse sur l'écart de production, conduit plus tard à la désinflation et ramène le taux de change réel à son niveau de référence. Les réponses aux chocs d'offre illustrent quant à elles le rôle important joué par le bloc d'offre de ce modèle à des horizons qui comptent pour les prévisions à moyen terme. Par exemple, après un choc qui augmente progressivement l'efficacité de la main-d'œuvre de 1 %, le PIB réel augmente de 0,6pp à un horizon de quatre ans.

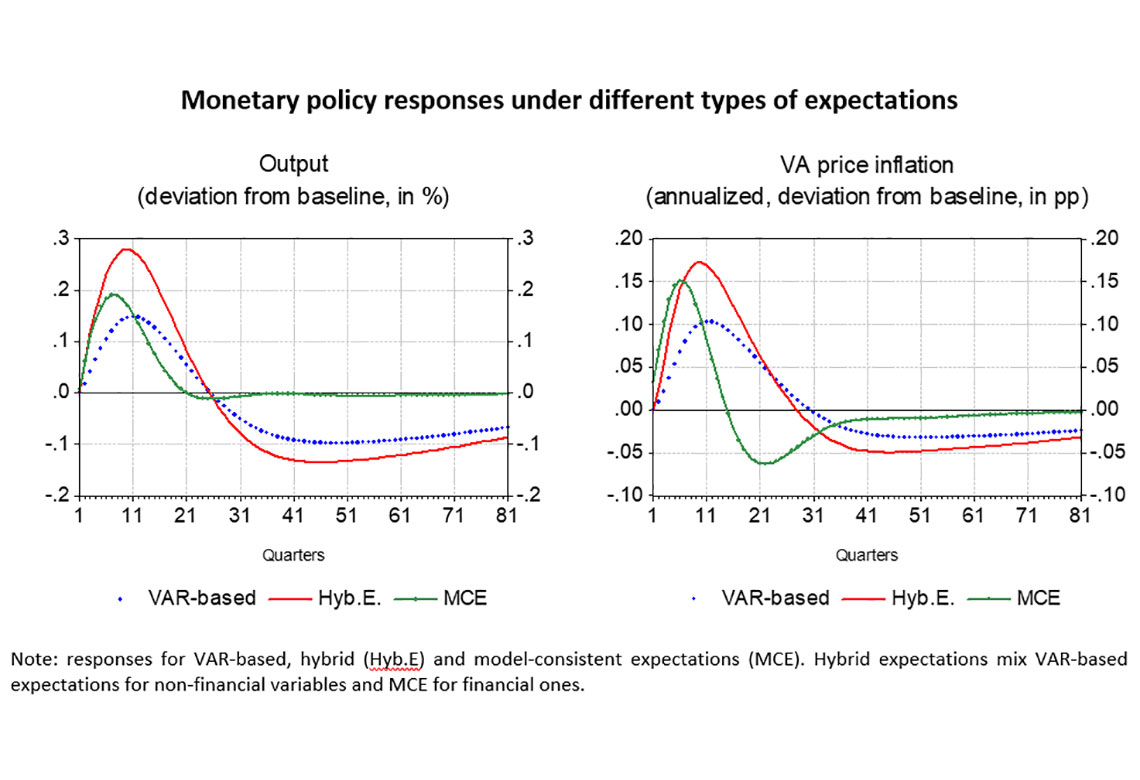

Dans une dernière section, nous analysons la transmission de la politique monétaire en France à travers le prisme de FR-BDF. Nous étudions d’abord l'impact d'un choc de politique monétaire conventionnel. FR-BDF témoigne d’une sensibilité plus forte que notre ancien modèle et ceci est lié à l'influence du taux court par le biais des anticipations. Il existe certaines différences dans les résultats selon la façon dont les anticipations sont modélisées : si seules les variables non financières sont modélisées de façon prospective, nous constatons par exemple un effet d’amortissement par rapport à un scénario complètement de type MCE.

Ensuite, nous simulons la version MCE de FR-BDF afin d'évaluer l'impact en France de la forward guidance, qui prend ici la forme d'une baisse annoncée du taux d'intérêt court pour un nombre variable de trimestres. Il apparaît que FR-BDF ne souffre pas du forward guidance puzzle, c'est-à-dire que l'impact de la forward guidance augmente linéairement et non exponentiellement avec la durée du choc, grâce à la faible sensibilité de la consommation aux taux d'intérêt et des taux d'actualisation utilisés dans les équations de consommation et de structure par terme des taux.

La dernière application que nous étudions porte sur la manière dont les Asset Purchase Programmes (APP) menés par l'Eurosystème ont affecté l'économie française entre 2015 et 2018. Nous ne prenons en compte à ce stade que les effets directs sur l'économie française et non ceux venant du reste de la zone euro. Nos principaux résultats montrent que l’APP a eu des effets réels et nominaux notables sur l'économie française et que la transmission par les taux de change aurait été plus importante que celle par les primes de terme.

Télécharger la version PDF du document

- Publié le 31/10/2019

- 141 page(s)

- EN

- PDF (2.78 Mo)

Mis à jour le : 09/04/2020 09:40