Document de travail n°837 : Les canaux de réponse des banques aux taux d’intérêts négatifs

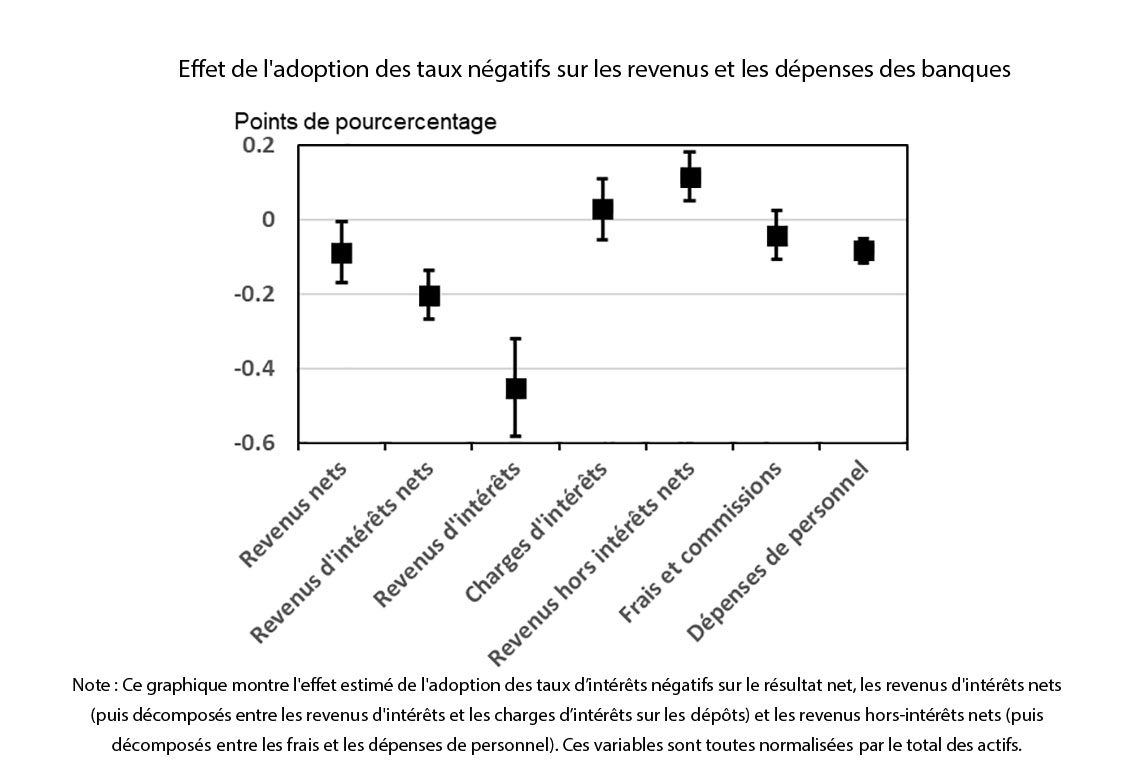

Face à une potentielle borne inférieure à zéro des taux d'intérêt des dépôts, comment les banques répercutent-elles la baisse des revenus nets d'intérêts due aux taux d'intérêt négatifs ? Cet article vise à étudier les différents canaux de réponse des banques aux taux d'intérêt négatifs en utilisant une ventilation détaillée du compte de résultats de 3637 banques dans 59 pays de 2011 à 2018. Nous constatons que la diminution des revenus d'intérêts due aux taux d'intérêt négatifs est atténuée par une augmentation des revenus autres que d’intérêts, mais seulement partiellement. Nous constatons que les banques réagissent à ce choc en réduisant les intérêts payés sur les dépôts des entreprises et leurs dépenses de personnel. Nous montrons également que la réponse des banques n’est pas instantanée et qu'elles ajustent leur réponse au fur et à mesure que les taux d'intérêt négatifs persistent dans le temps, de sorte que la durée de mise en œuvre des taux d'intérêt négatifs compte. Enfin, nos résultats suggèrent que les grandes banques avec une part de dépôts plus élevée et des ratios de levier plus élevés sont les plus affectées par la mise en place de taux d'intérêt négatifs.

Depuis 2012, plusieurs banques centrales en Europe et la Banque du Japon ont introduit des taux d'intérêt directeurs négatifs. L'efficacité d'une telle politique dépend notamment de sa répercussion sur les taux débiteurs et créditeurs. Cependant, il semble que la transmission des taux d'intérêt négatifs aux taux de dépôt ne soit pas parfaite en raison de leur rigidité à la baisse. Au moins deux raisons peuvent expliquer la réticence des banques à introduire un taux de dépôt négatif : (i) certaines contraintes juridiques et (ii) la crainte d'une « fuite des dépôts ». Par conséquent, les politiques de taux d'intérêt négatifs pourraient affecter négativement la rentabilité des banques en comprimant les marges d'intérêt nettes en raison de la limite inférieure des taux de dépôt.

Afin de préserver leur rentabilité et de compenser la baisse des marges nettes d'intérêts, les banques commerciales sont confrontées à différentes options : (i) favoriser l'offre de crédit pour atténuer la baisse des marges avec une augmentation des volumes, (ii) réorienter leurs revenus des produits d'intérêts vers d’autres sources de revenu (telles que les frais et commissions), (iii) réduire leurs coûts d'exploitation (tels que les salaires), en se concentrant davantage sur la banque en ligne par exemple, ou (iv) réduire le taux d'intérêt payé sur les comptes de dépôts des entreprises.

L'analyse s'appuie sur des données annuelles pour 3637 banques dans 59 pays entre 2011 et 2018. Notre identification repose sur la comparaison entre les banques des 25 pays qui ont adopté des taux d'intérêt négatifs et celles des autres pays qui ne l'ont pas fait. Nous constatons que les taux d'intérêt négatifs réduisent le revenu net d'intérêt des banques d'environ 0,2 point de pourcentage. Nos résultats confirment l'existence d'une borne inférieure sur le taux d'intérêt des dépôts : les banques situées dans les pays qui ont adopté des taux négatifs sont réticentes à appliquer un taux d'intérêt négatif sur les dépôts. Nous constatons également que les banques augmentent leurs revenus hors intérêts pour compenser les effets des taux d'intérêt négatifs sur leurs revenus d'intérêts. Nos résultats indiquent que l'augmentation des revenus hors intérêts nets des banques est liée à une réduction de ces dépenses hors intérêts plutôt qu'à une augmentation des frais et commissions. Nous constatons une réduction de 0.1 point de pourcentage des dépenses de personnel suite à la mise en œuvre des taux d’intérêts négatifs.

Télécharger la version PDF du document

- Publié le 18/10/2021

- 48 page(s)

- EN

- PDF (1017.32 Ko)

Mis à jour le : 18/10/2021 14:14