Document de travail n°781 : Partage du risque en Europe : nouveaux résultats empiriques sur le canal des marchés financiers

Ce papier évalue l’efficacité des mécanismes de partage du risque en Europe en désagrégeant les sous composantes des revenus de facteurs afin de déterminer dans quelle mesure l’intégration financière et la diversification internationale des investissements renforcent ou atténuent le partage du risque. Pour ce faire, nous comparons les périodes antérieure et postérieure à la crise de 2008 pour un échantillon de pays européens. Notre étude va au-delà des travaux précédents en prenant pleinement en compte l’hétérogénéité du panel (dans les dimensions temporelles et individuelles) au moyen de nouvelles méthodes économétriques. Nos résultats montrent que les revenus financiers sont devenus un canal essentiel du partage du risque au cours des dernières années et qu’une plus forte intégration des marchés des actions et des obligations semble améliorer significativement le partage du risque à long terme.

Depuis la crise de la dette de 2010 en Europe, un consensus s'est dégagé pour développer des mécanismes de stabilisation au sein de la zone euro afin d'améliorer sa capacité à absorber les chocs asymétriques. Deux canaux principaux sont actuellement à l'étude. Le premier canal repose sur les investissements transfrontaliers du secteur privé, avec pour objectif d'améliorer le partage des risques. En particulier, les initiatives actuelles visant à développer l'Union des marchés de capitaux afin de faciliter les investissements transfrontaliers en obligations et en actions pourraient contribuer à renforcer le partage des risques par le biais des revenus financiers étrangers. Le deuxième canal d'ajustement est lié à la création d'outils publics de stabilisation tels qu'un budget commun ou un Fonds européen de stabilisation du chômage.

Ce document propose d'estimer le degré de partage des risques en Europe en utilisant une nouvelle méthodologie. Nous décomposons les flux de revenus des facteurs en leurs sous-composantes afin d'analyser l'effet de la diversification des revenus financiers à travers les flux de revenus de portefeuille, les investissements directs étrangers, les autres revenus d'investissement et les autres revenus primaires. Sur la base de cette désagrégation plus fine des canaux habituels, nous mettons en avant de nouvelles preuves empiriques du partage des risques en Europe et identifions les secteurs institutionnels qui supportent l'ajustement des chocs négatifs.

Nous enrichissons les approches actuelles en tenant compte des éventuels effets hétérogènes entre les pays et les années afin d'éviter les estimations biaisées, cet aspect étant négligé dans la majeure partie de la littérature. Nous supposons que la réaction de la consommation à des chocs communs peut être hétérogène, au moins parce que les pays européens ont des structures économiques hétérogènes. En outre, nous utilisons des données trimestrielles – la plus haute fréquence disponible – qui sont bien adaptées aux flux financiers potentiellement volatils dans la balance des paiements et aux risques liés aux marchés des capitaux. Notre modèle reflète également le fait que les chocs du PIB sont susceptibles d'être persistants dans le temps, ce qui entrave l'absorption des chocs idiosyncrasiques de revenus au fil du temps. Nous estimons donc des modèles de partage des risques à correction d'erreurs et montrons que les canaux d'absorption peuvent être différents à court et à long terme.

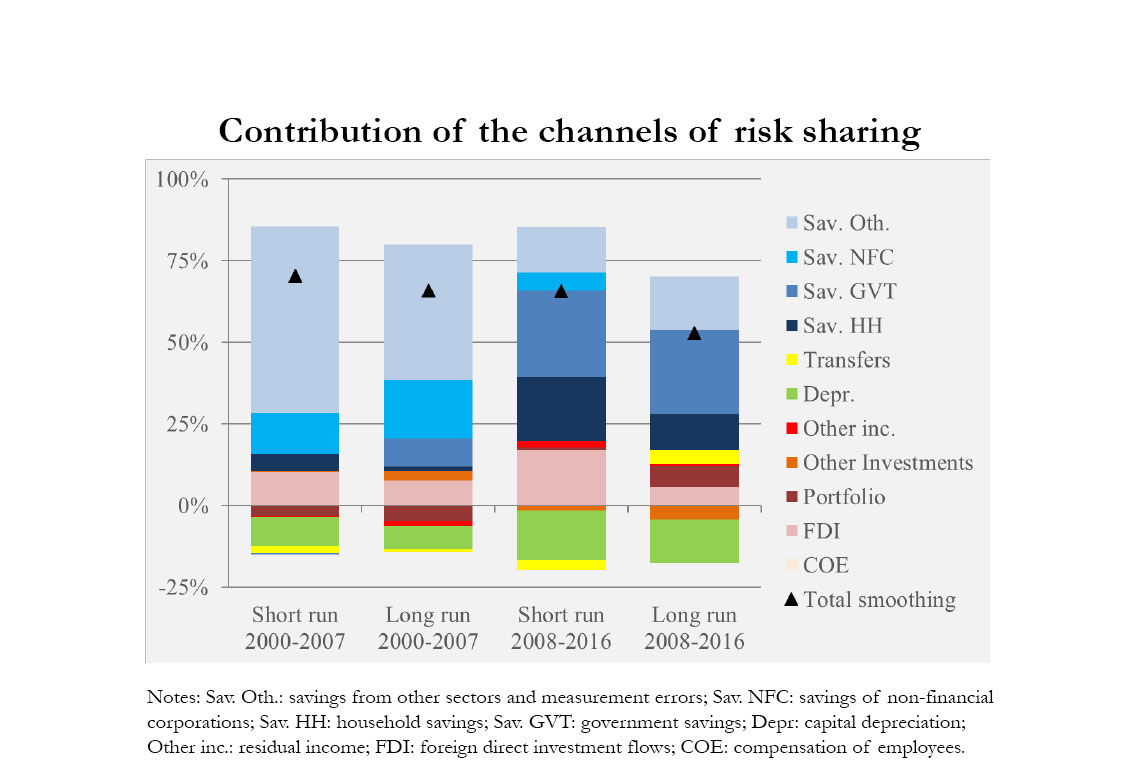

Nous constatons qu'en Europe, l'épargne est un important canal de lissage des chocs idiosyncrasiques du PIB. Jusqu'en 2008, les sociétés non financières ont joué un rôle majeur en ajustant leur épargne en réponse aux fluctuations du PIB. Depuis lors, le lissage de la consommation transfrontalière s'est surtout fait par le biais des variations de l'épargne des ménages et des administrations publiques. Bien que le canal lié au revenu international des facteurs puisse parfois être déstabilisant, nous constatons que le revenu du capital a surtout contribué à stabiliser la consommation à la suite de chocs du PIB. Le rôle des revenus d'IDE est particulièrement important et les revenus de portefeuille sont devenus le principal stabilisateur à long terme après 2008. En outre, les estimations montrent qu'une plus grande intégration des marchés des obligations et des actions devrait contribuer à améliorer le partage des risques en Europe.

Enfin, nous montrons qu'ignorer l'hétérogénéité des réactions à des chocs communs et ne pas faire de distinction entre les effets à court et à long terme peut affecter considérablement les estimations du degré de partage des risques. Par conséquent, nous apportons de nouvelles preuves, plus solides, qu'une intégration financière plus poussée devrait contribuer à améliorer la capacité d'ajustement aux chocs en Europe par le biais des revenus du capital.

Télécharger la version PDF du document

- Publié le 10/09/2020

- 29 page(s)

- FR

- PDF (2.46 Mo)

Mis à jour le : 10/09/2020 15:20