Note : Les annexes se réfèrent uniquement au scénario dit « conventionnel ».

La guerre en Ukraine est un évènement géopolitique majeur qui va peser sur les évolutions macroéconomiques actuelles et futures, en France comme dans l’ensemble de la zone euro. Ses répercussions affecteront aussi bien l’inflation, de façon quasi immédiate par la hausse des prix de l’énergie et d’autres matières premières, que la croissance. Par ailleurs l’incertitude entourant les évolutions futures, y compris de très court terme, est également très forte.

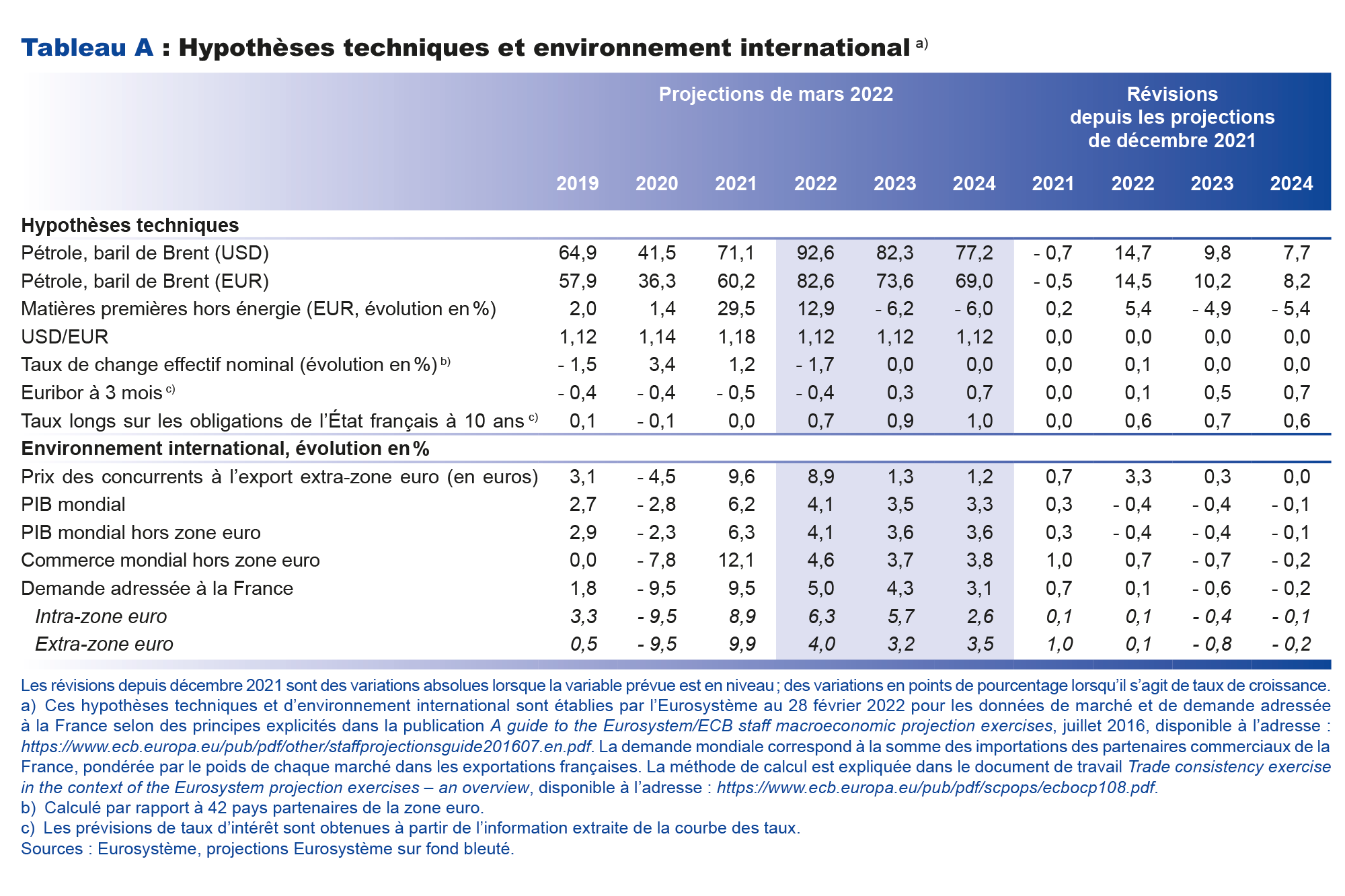

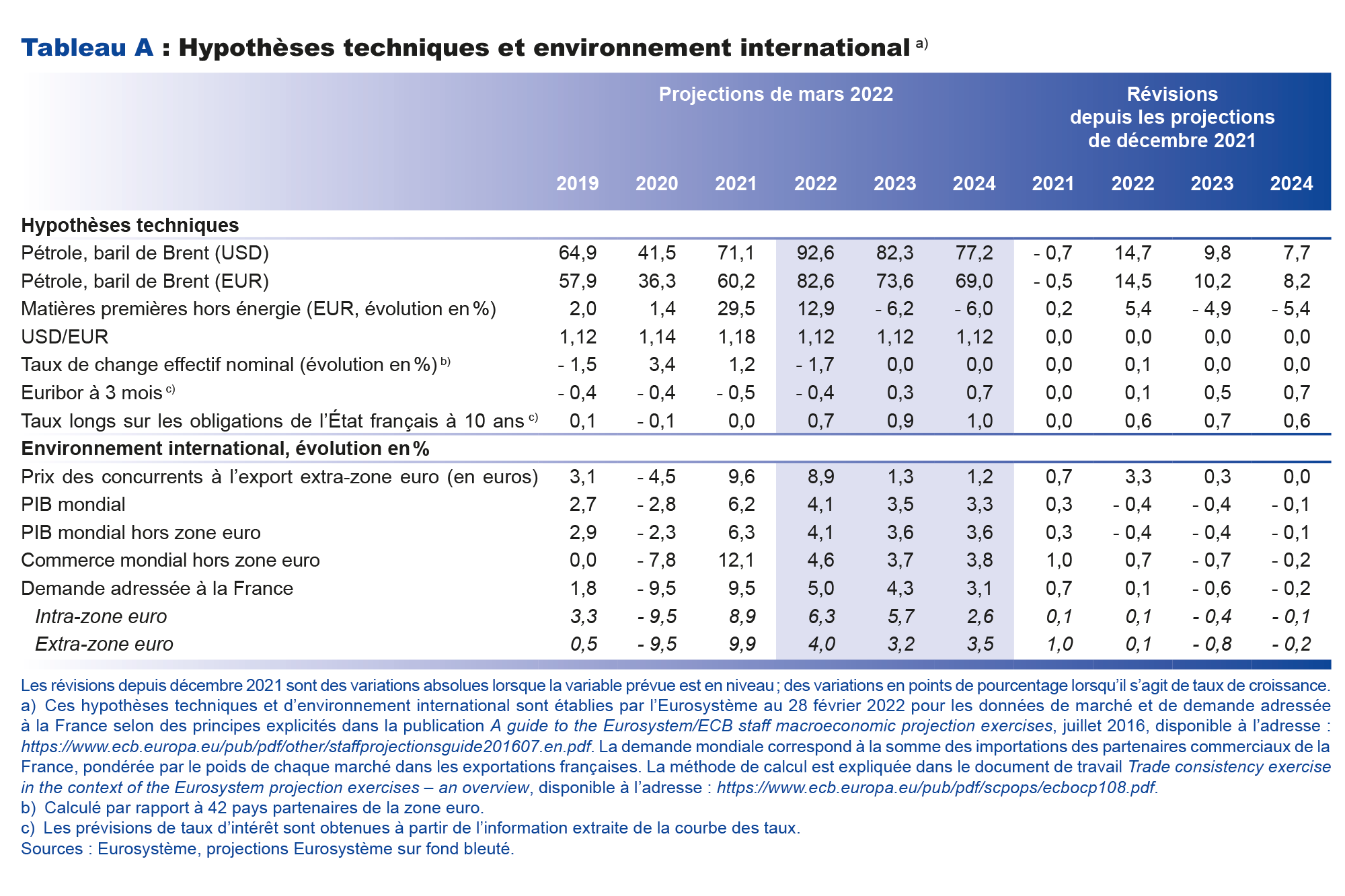

Dans ce contexte, les scénarios macroéconomiques sur la France s’appuient sur l’analyse qui peut être faite aujourd’hui des différents canaux de diffusion de la crise à l’économie, même s’il est probable que leur intensité respective évoluera dans les semaines et les mois à venir. Trois canaux retiennent ainsi particulièrement notre attention pour construire les deux scénarios. Le scénario « conventionnel » s’appuie sur des hypothèses arrêtées le 28 février (cf. tableau A en annexe) conformément à l’exercice coordonné de projections de l’Eurosystème. Le qualificatif de « conventionnel » décrit l’idée qu’il donne une photographie à une date donnée (le 28 février 2022) dans une situation qui évolue très vite. Le scénario alternatif dit « dégradé » retient des hypothèses plus défavorables sur les prix de l’énergie et sur les chocs d’incertitude qui pourraient affecter l’économie française. Il n’épuise pas pour autant le champ des évolutions possibles, y compris plus défavorables. Ces deux projections ne forment donc pas une « fourchette », mais une description de deux trajectoires possibles.

Le premier canal, et qui serait le principal à ce stade pour l’économie française, concerne le prix des matières premières. Celles-ci étant importées, leur hausse constitue un prélèvement sur l’économie nationale, qui affecte à la baisse le PIB et à la hausse les prix à la consommation. Dans le scénario conventionnel, les hypothèses sont fondées sur les prix spots et les futures traités sur les marchés, arrêtés au 28 février 2022, en cohérence avec les prévisions de l’Eurosystème pour la zone euro. Pour l’énergie (cf. tableau 1), ces hypothèses supposent que le prix du baril de Brent resterait proche de 100 dollars de février à avril 2022, puis qu’il baisserait ensuite progressivement (86 dollars fin 2022 et 75 dollars fin 2024). De même, le prix du mégawattheure (MWh) de gaz (terminal européen) serait autour de 107 euros de février à avril, puis il baisserait ensuite (105 euros fin 2022 et 40 euros fin 2024). En moyenne sur l’année 2022, le prix du baril de pétrole serait de 93 dollars, soit une augmentation de 15 dollars par rapport aux hypothèses de notre projection de décembre 2021.

Cependant, les prix des matières premières sont très volatils actuellement et ils ont continué d’augmenter depuis le 28 février. Dans le scénario dégradé, nous retenons une hypothèse d’un prix du baril à 125 dollars et un prix du mégawattheure de gaz naturel de 200 euros jusqu’en 2024 (cf. tableau 1). Ce scénario se distingue donc non seulement par l’ampleur du choc dès le début de la projection, mais aussi par sa persistance alors que les prix des futures du pétrole et du gaz anticipent actuellement un net repli d’ici 2024.

La guerre en Ukraine n’affecte pas seulement les prix de l’énergie, mais aussi ceux d’un ensemble de matières premières. Nous intégrons en particulier dans le scénario dégradé les conséquences sur les prix des produits alimentaires d’une hausse du cours du blé de l’ordre de 65 % par rapport à son niveau de fin février.

Sur l’énergie, on ne peut évidemment exclure que le choc se propage non seulement par les prix, mais aussi par les quantités, avec une possibilité de rationnement sur les approvisionnements en Europe. Ce risque, clairement identifié, est très difficile à quantifier et il n’est pas intégré dans nos deux scénarios, au-delà de ce que les marchés anticipent déjà à travers la hausse des prix, pour lesquels il constitue un aléa négatif important.

Le deuxième canal que nous examinons est celui des tensions financières et plus globalement de l’incertitude qui affectent négativement l’investissement et la consommation. Dans le scénario conventionnel, nous retenons l’hypothèse que ce canal contribuerait à réduire le PIB en France de l’ordre d’un demi-point cumulé sur les deuxième et troisième trimestres 2022, en cohérence avec la volatilité observée sur les marchés début mars. Dans le scénario dégradé, nous faisons l’hypothèse que cette volatilité s’accentuerait encore, ce qui pèserait d’un demi-point supplémentaire en 2022-2023. En ce qui concerne l’influence des marchés financiers, sa dimension locale ou mondiale ainsi que le caractère plus ou moins durable des tensions financières seront des facteurs importants déterminant in fine l’intensité de ce canal.

Enfin, le troisième canal est celui du commerce extérieur. Les échanges directs de la France avec la Russie et l’Ukraine, hors matières premières importées, représentent des montants faibles. Mais les chocs sur les prix des matières premières ou sur l’incertitude vont affecter l’ensemble des économies, en particulier en Europe. De ce fait, dans le scénario conventionnel, la demande adressée à la France serait réduite globalement de – 0,5 point en 2022 par rapport à ce que nous anticipions mi-février. Dans le scénario dégradé, puisque nos voisins sont affectés par le même choc, la demande mondiale adressée à la France serait réduite en 2022 d’environ – 1,4 point supplémentaire.

Au-delà du canal de la demande externe, il est probable que les économies seront aussi affectées par des perturbations sur les chaînes de production. Certaines entreprises commencent ainsi à faire face à des ruptures d’approvisionnement, qui les contraignent à interrompre leur activité pendant une durée plus ou moins longue. La crise Covid puis la sortie de cette crise ont souligné l’importance de ce canal, mais également la capacité d’adaptation graduelle des entreprises. Il reste pour autant très difficile à chiffrer et demeure ainsi un aléa supplémentaire par rapport à nos deux scénarios.

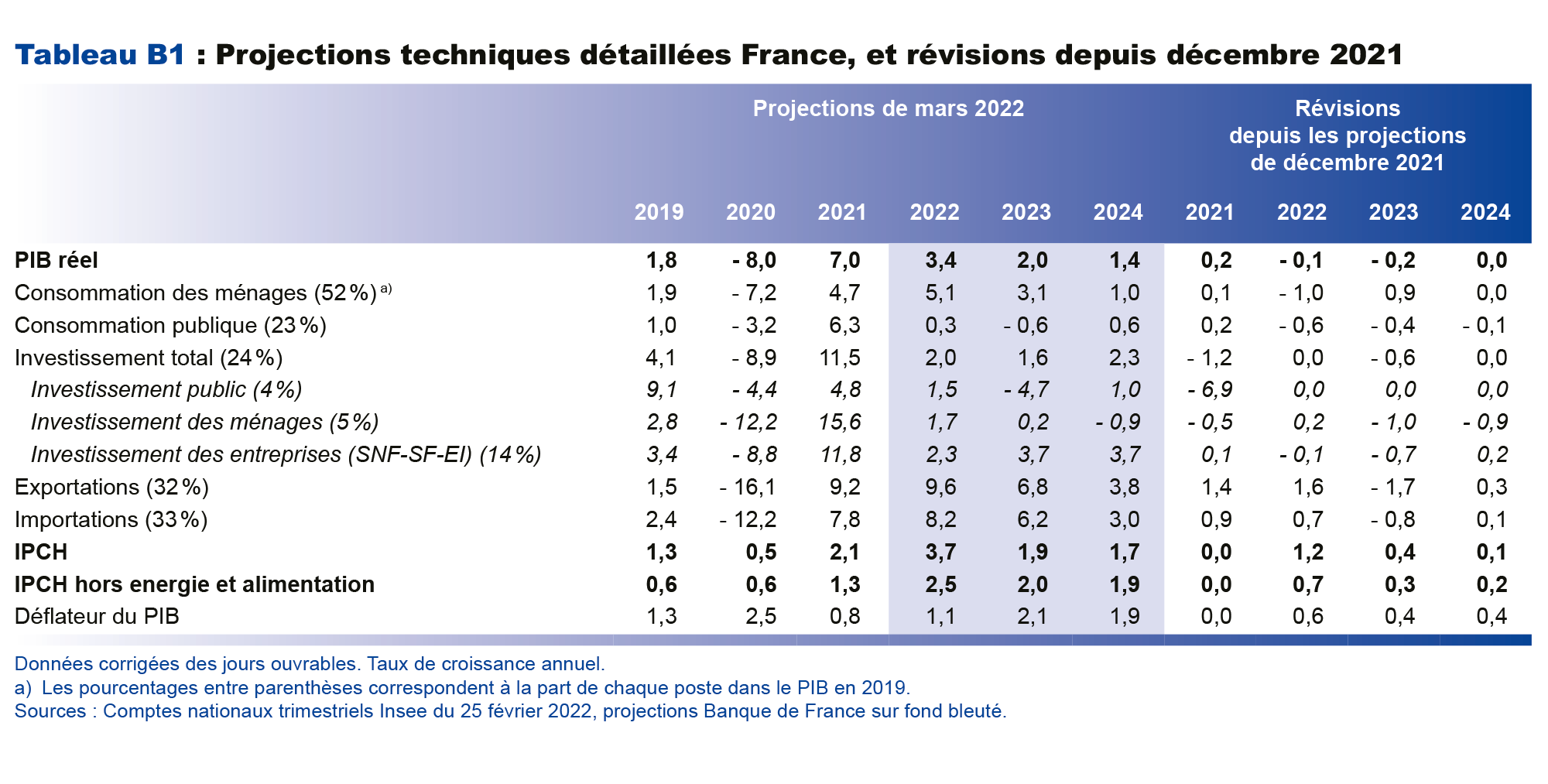

Ce choc géopolitique vient affecter une dynamique de reprise qui, malgré les freins liés à la pandémie ou aux difficultés d’approvisionnement, apparaissait robuste. En effet, ces freins étaient probablement en train de se lever progressivement, comme en témoignent l’amélioration des indicateurs sanitaires sur les dernières semaines et une légère détente sur les difficultés d’approvisionnement rapportée par les entreprises. Ainsi, les enquêtes de conjoncture de ces derniers mois, et encore début mars, suggèrent que la progression du PIB pourrait être d’environ + ½ % au premier trimestre de cette année, un taux de croissance supérieur à ce que nous attendions en décembre. Ce taux de croissance au premier trimestre serait, bien entendu, atteint sous réserve que l’activité continue globalement de se maintenir en mars. Par conséquent, alors que nous attendions une croissance de 3,6 % pour 2022 dans notre projection de décembre, notre scénario de référence, avant le déclenchement de la guerre en Ukraine, s’établissait autour de 3,9 %, compte tenu d’un acquis de croissance à la fin de 2021 lui aussi révisé en hausse (à 2,4 %).

Dans les deux scénarios, c’est plutôt à partir du deuxième trimestre 2022 que les conséquences de la guerre en Ukraine sur l’activité en France se feraient sentir. La variation du PIB serait seulement faiblement positive d’ici l’automne dans le scénario « conventionnel » et même un peu négative dans le scénario dégradé. Toutes les composantes de la demande seraient affectées, avec des intensités variées : la consommation des ménages freinerait du fait de l’impact des prix de l’énergie sur le pouvoir d’achat, l’investissement subirait l’effet de la montée de l’incertitude sur les perspectives futures et les exportations pâtiraient de l’effet négatif sur les échanges.

Sur l’ensemble de l’année 2022, la croissance du PIB serait de 3,4 % dans le scénario conventionnel et 2,8 % dans le scenario dégradé. Ces taux de croissance élevés en moyenne annuelle, y compris dans le scénario dégradé, masquent une dynamique anticipée comme peu soutenue sur les trimestres à venir. En effet, compte tenu de la bonne tenue de l’activité relevée dans nos enquêtes depuis le début de cette année, l’acquis de croissance pour 2022 est estimé à 2,9 % à l’issue du premier trimestre. En glissement annuel, le ralentissement est plus visible: entre fin 2021 et fin 2022, le PIB croitrait de seulement 0,8 % dans le scénario dégradé, à comparer à 1,8 % dans le scénario conventionnel et 2,4 % dans la projection de décembre.

En 2023, la croissance du PIB s’établirait à 2,0 % dans le scénario conventionnel, où l’hypothèse de repli des prix de l’énergie, en particulier, permettrait de revenir vers la tendance d’activité qui prévalait avant-crise, ainsi que nous l’anticipions en décembre (cf. graphique 1). En revanche, dans le scénario dégradé où le choc initial aurait des répercussions plus durables et où les prix de l’énergie sont supposés rester durablement plus élevés, le choc se ferait encore sentir avec une croissance de seulement 1,3 % et un niveau d’activité qui resterait nettement sous sa tendance d’avant-crise.

En 2024, les deux scénarios se distingueraient encore, en particulier sur le niveau d’activité atteint (cf. graphique 1). Dans le scénario conventionnel, le taux de croissance de l’activité serait proche des rythmes de progression habituels de l’économie française (1,4 %), en cohérence avec un écart au PIB potentiel qui se serait refermé. Dans le scénario dégradé en revanche, la croissance en 2024 serait un peu inférieure : le prélèvement opéré par les prix de l’énergie continuerait de peser et le niveau d’activité resterait nettement inférieur à celui du scénario conventionnel.

En cumulé, les révisions favorables antérieures à la guerre en Ukraine combinées aux premières informations défavorables de fin février laissaient espérer un retour du PIB en 2024 à un niveau proche de celui anticipé dans la projection de décembre (cf. graphique 2). Les chocs supplémentaires qui ont été intégrés au scénario dégradé conduisent en revanche à un niveau de PIB réduit de – 1,7 % à horizon 2024.

À ce stade, pour nos économies, le principal canal de diffusion des conséquences de la guerre en Ukraine est l’inflation. Celle-ci était déjà plus haute que prévu (4,1 % en février pour l’IPCH en France) parce que la reprise post-Covid s’est accompagnée de tensions sur les approvisionnements et en particulier sur les prix de l’énergie. Alors que nous attendions, en décembre, que la bosse d’inflation s’estompe progressivement en 2022, l’envolée supplémentaire des prix des matières premières observée depuis fin février remet en cause cette perspective. L’inflation totale resterait élevée tout au long de l’année 2022 et possiblement aussi en 2023 dans le scénario dégradé.

Dans le scénario conventionnel, la hausse de l’indice des prix à la consommation harmonisé (IPCH) serait proche de 4 % jusqu’en septembre (cf. graphique 3) et amorcerait un reflux seulement partiel en fin d’année (un peu au-dessus de 3 % en décembre). En moyenne sur l’ensemble de l’année 2022, elle s’établirait à 3,7 %. Sous l’hypothèse que les prix du pétrole et du gaz reflueraient nettement d’ici là, elle reviendrait sur un rythme inférieur mais proche de 2 % en 2023 et 2024.

La forte inflation de 2022 reflèterait le dynamisme des prix de l’énergie, même si leur impact sur les prix de détail serait sensiblement atténué par le bouclier tarifaire maintenu tout au long de l’année. Mais d’autres facteurs joueraient également. Les prix de l’alimentation progressent encore sur un rythme modéré en février 2022 (1,7 % sur un an), mais celui-ci devrait nettement augmenter dans les mois qui viennent, à mesure que les hausses de prix des matières premières alimentaires se diffuseront dans les prix finaux, avec des délais de transmission qui peuvent être de trois à quatre trimestres. De même, la poursuite de la hausse des prix de production dans l’industrie laisse attendre que le pic d’inflation des biens manufacturés serait atteint seulement après l’été. Enfin, l’inflation des services, soutenue notamment par la progression des salaires, se redresserait progressivement.

Passé le choc très fort actuel, le scénario conventionnel projette, comme dans notre prévision de décembre, que l’inflation hors énergie et alimentation s’installerait à l’horizon 2024 sur un rythme proche de 2 %, c’est-à-dire supérieur à celui des dix dernières années mais comparable à celui de la décennie 2000.

Dans le scénario dégradé, les facteurs mentionnés ci-dessus entreraient également en jeu, mais avec une intensité encore plus forte (cf. graphique 3). L’inflation totale s’établirait ainsi à 4,4 % en 2022 et elle serait encore supérieure à 4 % au dernier trimestre de cette année. Elle serait pourtant elle aussi atténuée par le bouclier tarifaire qui figerait la progression du prix du gaz pour les ménages malgré son prix extrêmement élevé sur les marchés de gros. Sous l’hypothèse que le bouclier tarifaire serait levé en 2023, l’inflation resterait élevée l’année prochaine dans le scénario dégradé avec une progression en moyenne sur l’année de 3,3 %. Le passage sous 2 % ne s’opèrerait alors que début 2024, mais l’inflation continuerait ensuite à s’affaiblir pour passer sous la trajectoire du scénario conventionnel. Avec la stabilisation des prix du pétrole et du gaz, même à un niveau très élevé, l’inflation importée se réduirait fortement, tandis que l’inflation d’origine interne serait affectée à la baisse par la persistance d’un niveau d’activité inférieur à son potentiel dans ce scénario dégradé.

L’inflation IPCH est ainsi fortement révisée à la hausse depuis notre projection de décembre (cf. graphique 4). Avant même le choc de de la guerre en Ukraine, nous anticipions mi-février une révision significative, notamment en 2022. Celle-ci s’est accentuée dans notre scénario conventionnel fondé sur les hypothèses du 28 février et plus encore dans notre scénario dégradé où elle atteint 1,9 point en 2022 et 1,8 point encore en 2023 en comparaison à la projection de décembre.

Les scénarios décrits auraient des conséquences concrètes pour les ménages et les entreprises. Pour l’ensemble de l’économie française, les fortes hausses du prix du pétrole et du gaz naturel exerceraient en effet un important prélèvement sur le revenu national puisque la France est importatrice de ces matières premières. Sur la base des volumes d’importations de 2019, une hausse du prix du baril de 10 euros augmente la facture énergétique annuelle de l’ordre de 4,8 milliards d’euros tandis qu’une hausse de 10 euros du mégawattheure de gaz naturel coûte en plus environ 3,4 milliards d’euros. Ainsi, la facture énergétique en pétrole et en gaz, qui serait de l’ordre de 2,7 % du PIB en 2022 dans le scénario conventionnel (à comparer à 1,9 % en 2021), monterait à 4,5 % du PIB dans le scénario dégradé.

Cette ponction externe affecterait les ménages et les entreprises, mais aussi potentiellement les administrations publiques, y compris par les mesures que celles-ci mettent en œuvre pour en atténuer l’impact. Nous incorporons dans cette prévision les mesures déjà annoncées du bouclier tarifaire jusqu’à fin 2022 (mais pas un renforcement ni une extension éventuelle de son champ ou de sa durée).

Pour les entreprises, le choc sur les prix des intrants dégraderait la profitabilité. Le taux de marge des sociétés non financières en 2022 serait ainsi assez nettement inférieur à son niveau d’avant-crise, y compris dans le scénario conventionnel, alors même qu’en 2021 il a atteint un niveau historiquement élevé, soutenu par les mesures du plan de relance et en particulier la baisse des impôts de production. Conjuguée au ralentissement attendu de l’activité dans les trimestres à venir, la progression de l’investissement des entreprises ralentirait nettement en 2022 (2,3 % dans le scénario conventionnel et – 0,5 % dans le scénario dégradé, après une hausse de près de 12 % en 2021).

Pour les ménages, le choc d’inflation pèserait transitoirement en 2022 sur leur pouvoir d’achat par habitant après la forte hausse de 2021 (+ 2,0 % en moyenne annuelle). L’effet serait faible dans le scénario conventionnel, plus marqué dans le scénario dégradé, avec une ampleur qui dépendrait toutefois aussi des mesures additionnelles que pourrait prendre le gouvernement au-delà du bouclier tarifaire actuel. Certains mécanismes soutiendraient les revenus nominaux, comme l’indexation du SMIC et le fait que l’embellie constatée jusqu’à présent sur le marché du travail favoriserait la progression des salaires en 2022, comme le montrent les négociations de branches récentes. L’emploi, après les chiffres récents meilleurs qu’anticipé, pourrait cependant perdre en dynamisme. Ces scénarios ne prennent pas en compte le rôle amortisseur sur l’emploi que pourrait jouer une remise en place de dispositifs d’activité partielle.

Cette baisse limitée du pouvoir d’achat en 2022 affecterait partiellement la consommation. Les chiffres annuels sont toutefois difficiles à interpréter. La consommation des ménages progresserait en effet de 5,1 % en moyenne en 2022 dans le scénario conventionnel et tout de même de 4,3 % dans le scénario dégradé. Mais ces chiffres en moyenne annuelle reflètent largement le rattrapage qui a eu lieu jusqu’à début 2022 à mesure que les comportements se sont adaptés au contexte pandémique. Les ménages considérés dans leur ensemble disposent certes d’un surplus d’épargne financière très important (175 milliards d’euros fin 2021) pour amortir ce choc. Mais cet amortissement pourrait être limité par le contexte d’incertitude qui encouragerait probablement les comportements attentistes. En outre, les ménages à faibles revenus ne disposent souvent pas d’une épargne accumulée suffisante pour absorber ce choc.

Au-delà de 2022, le rythme de normalisation diffère dans les deux scénarios. Dans le scénario conventionnel, la baisse de l’inflation en 2023-2024 permettrait une amélioration du pouvoir d’achat comme des marges des entreprises. Cela soutiendrait le rebond de l’activité et notamment une réaccélération de l’investissement des entreprises dès 2023, qui se confirmerait en 2024. Au contraire, dans le scénario dégradé, le revenu réel des ménages et des entreprises progresserait peu en 2023, ce qui continuerait de peser sur la progression de leurs dépenses de consommation et d’investissement.

Les scénarios présentés ne permettent pas de couvrir toutes les éventualités : la situation géopolitique autour de la guerre en Ukraine est très instable et mouvante, avec de possibles développements qui pourraient affecter plus ou moins sévèrement l’Europe. En particulier, un arrêt des importations d’énergie en provenance de Russie aurait vraisemblablement des conséquences économiques encore plus importantes, mais difficiles à quantifier à ce stade. Cela pourrait notamment entraîner une poussée inflationniste encore supérieure à celle que nous envisageons ici, ou même une crise économique et financière mondiale. À l’inverse, une détente géopolitique, même partielle et graduelle, aurait des effets favorables sur l’activité et à la baisse sur l’inflation. À ce titre, les scénarios présentés ne constituent pas une fourchette, mais deux trajectoires possibles.

Par ailleurs, ces scénarios ne prennent pas en compte les réponses de politique économique susceptibles d’être apportées au niveau national et au niveau européen, qui seraient de nature à atténuer l’impact macroéconomique du choc ou d’en étaler les effets dans le temps. En particulier, ces scénarios ayant été arrêtés le 7 mars, ils n’incorporent pas le plan de résilience ni les conclusions du sommet européen de Versailles.

Au-delà des conséquences de la guerre en Ukraine, la situation épidémique semble s’améliorer avec la levée progressive des restrictions en Europe. L’expérience des deux dernières années montre cependant que l’émergence d’un nouveau variant ne peut être exclue.

Note : Les annexes se réfèrent uniquement au scénario dit « conventionnel ».