Document de travail n°614 : Risque de désastre et changement de préférences dans le modèle néo-keynésien

Dans les modèles de cycles réels, un choc de « risque de désastre » permet bien de reproduire la contra-cyclicité des primes de risque mais génère une hausse de la consommation, simultanément à une récession et une chute de prix des actifs, via ses effets sur les préférences des agents (Gourio, 2012). Cet article répond à ce problème théorique en développant un modèle néo-keynésien comprenant une telle probabilité de « désastre » faible mais variable dans le temps. Nous montrons que la rigidité des prix, associée à une élasticité de substitution inter-temporelle inférieure à un, rétablit la pro-cyclicité de la consommation et des salaires tout en préservant la contra-cyclicité des primes de risque en réponse aux chocs de risque de désastre. Le mécanisme fournit alors une source possible de chocs sur les premier et second moments du facteur d’escompte, respectivement dits chocs de préférences et d’« incertitude ».

Durant la crise financière de 2007 – 2009, les primes de risque ont beaucoup augmenté dans les économies avancées. Toutefois, il est particulièrement difficile de générer des primes contracycliques parallèlement aux variations macroéconomiques attendues en réponse à des chocs. Dans les modèles de cycles réels, un choc de « risque de désastre » permet bien de reproduire la contracyclicité des primes de risque, mais génère une hausse de la consommation pendant la récession.

Marlène Isoré et Urszula Szczerbowicz apportent une solution à ce problème théorique en développant un modèle néo-keynésien comprenant une probabilité de « désastre » très faible, mais variable dans le temps. Elles montrent que la rigidité des prix, associée à une élasticité de substitution inter-temporelle inférieure à un, rétablit la procyclicité de la consommation tout en préservant la contracyclicité des primes de risque en réponse aux chocs de risque de désastre.

Le risque de désastre génère des primes de risque dans les modèles de cycles réels, mais accroît la consommation...

Une caractéristique centrale du modèle de Marlène Isoré et Urszula Szczerbowicz repose sur la probabilité que l’économie soit frappée par des désastres. Les désastres sont des événements défavorables de grande ampleur associés à une faible probabilité, comme les grandes récessions, les guerres, les attentats ou les catastrophes naturelles. Gourio (2012) a introduit dans les modèles de cycles réels une probabilité de désastre faible, mais variable dans le temps, définie comme un événement qui détruit une grande partie du stock de capital existant et de la productivité. Qu’une probabilité de désastre accrue, sans qu’il ne se produise effectivement, puisse suffire à déclencher une récession et une hausse des primes de risque, constitue une incidence intéressante.

Toutefois, cette littérature se heurte à deux limitations. Premièrement, un accroissement du risque de désastre entraîne une récession et une chute des cours boursiers, mais il génère aussi une hausse de la consommation, ce qui semble contrefactuel. Deuxièmement, le modèle ne génère des chutes de production et d’investissement que dans l’hypothèse où les agents sont hautement flexibles et capables de substituer la consommation entre périodes en réponse aux chocs. Autrement dit, le paramètre d’élasticité de substitution inter-temporelle (elasticity of intertemporal substitution – EIS) doit être strictement supérieur à un. Si l’EIS est inférieure à un, les résultats sont complètement inversés : en particulier, une hausse de la probabilité de désastre pourrait entraîner un essor de la production et de l’investissement. Des éléments empiriques relatifs à l’EIS confirment que des valeurs inférieures à l’unité sont réalistes et couramment adoptées dans les calibrages macroéconomiques. Par conséquent, au seuil de l’unité, une réponse aussi contrastée de la production aux variations du risque de désastre apparaît particulièrement déconcertante.

Le risque de désastre dans les modèles néo-keynésiens rétablit la procyclicité de la consommation et préserve la contracyclicité des primes de risque

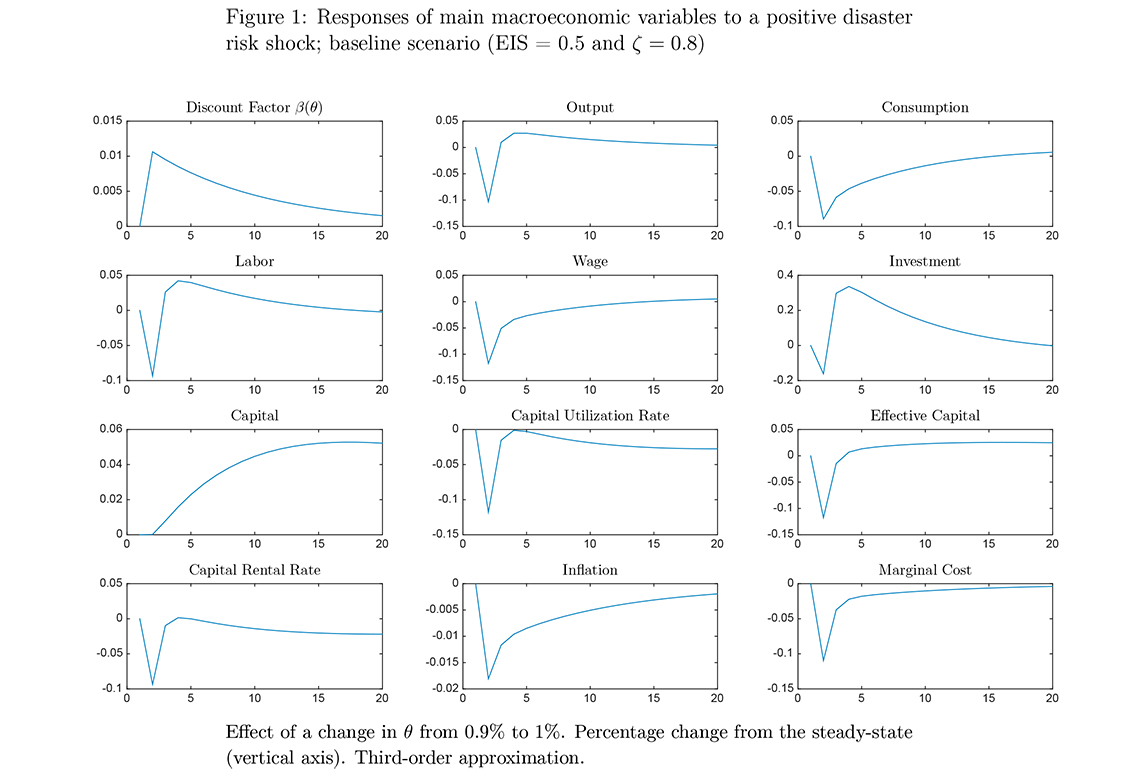

Marlène Isoré et Urszula Szczerbowicz apportent une solution à ce problème en introduisant une probabilité de désastre variable dans le temps, comme celle de Gourio (2012), dans un modèle néo‑keynésien standard. Le principal résultat de leur étude consiste à démontrer que la rigidité des prix, conjuguée à une élasticité de substitution inter-temporelle inférieure à un, permet de rétablir la procyclicité des principaux agrégats macroéconomiques. En particulier, les auteures montrent que les agents deviennent plus « patients » en réaction à des chocs de risque de désastre : leur propension à épargner augmente et leur consommation diminue, conduisant à la déflation. Pourtant, une hausse de l’épargne ne se traduit pas immédiatement par une hausse de l’investissement, et de ce fait la production diminue également. En conséquence, une hausse du risque de désastre entraîne une baisse simultanée de l’investissement, de la consommation, des prix, et de la production, le capital devenant plus risqué. En ce qui concerne les prix des actifs, les primes de risque augmentent et un effet de report vers les valeurs sûres est visible au travers de la baisse du taux sans risque lorsque le choc de risque de désastre se fait sentir. Ainsi, tout en améliorant les prédictions des variables macroéconomiques, le modèle préserve la contracyclicité des primes de risque.

L’intuition est la suivante : lorsque l’EIS est inférieure à l’unité, une hausse du risque de désastre réduit la propension des agents à consommer et l’épargne s’accroît en conséquence. En raison de la rigidité des prix, les entreprises ne peuvent pas faire baisser les prix de leurs biens autant qu’elles le voudraient pour répondre au recul de la consommation, et réduisent donc les facteurs de production (capital et travail). Par conséquent, malgré les motifs de précaution, toutes les grandeurs macroéconomiques sont entraînées à la baisse avec la production. La rentabilité du capital étant plus risquée après une hausse de la probabilité de désastre, les primes de risque sont contracycliques. Autrement dit, l’introduction d’un risque de désastre variable dans le temps dans un modèle néokeynésien est essentielle, non seulement pour enrichir le cadre macroéconomique et le spectre d’analyse des politiques économiques, mais aussi car elle conditionne, pour une valeur donnée de l’EIS, la plupart des effets qualitatifs associés à une variation du risque de désastre.

Le risque de désastre fournit une source possible de chocs de préférences et d’incertitude

Les effets du risque de désastre sur les préférences sont intégrés au facteur d’escompte des agents dans les modèles de Gourio (2012) et d’Isoré et Szczerbowicz (2017). Toutefois, ce facteur d’escompte augmente dans le dernier cas, les agents étant plus patients lorsque l’EIS est inférieur à l’unité, mais diminue dans le premier cas. Combinées à la rigidité des prix, les réponses des variables macroéconomiques et financières à un choc de risque de désastre ressemblent aux réponses aux chocs de préférences et aux chocs « d’incertitude » de second moment. En ce sens, Isoré et Szczerbowicz montrent que le risque de désastre peut être rapproché des chocs sur les premier et second moments du facteur d’escompte de la littérature néo-keynésienne, dont on a récemment établi qu’ils conduisent l’économie vers la borne zéro et la stagnation séculaire. Elles fournissent donc un modèle qui pourrait être utilisé afin d’évaluer les réponses de politique monétaire aux variations de probabilité de désastre.

Isoré (M.),Szczerbowicz (U.) (2017), “Disaster risk and preference shifts in a New Keynesian model”, Journal of Economic Dynamics and Control, Vol. 79, pages 97-125, June 2017

Télécharger la version PDF du document

- Publié le 22/12/2016

- EN

- PDF (838.16 Ko)

Mis à jour le : 23/01/2018 13:10